Proč je to tak, že Irové musí na sebe vzít dluhy svých bank, které jsou ve skutečnosti dluhy vůči německým a francouzským bankám? Proč by Němci měli pomáhat Řekům a Španělům? Začalo rozšíření „nákazy“ zamořit dluh Itálie a dokonce i Belgie, to domova EU? Tento týden prohlédneme rybník (Atlantiku) a popřemýšlíme, jak všechny tyto věci skončí. Jak jsem upozornil minulý týden, nebudeme se šířit o zas tak špatných zprávách z U.S.A. , takže nyní ve skutečnosti existují jen dvě věci , o kterých si z krátkodobého hlediska děláme starosti (alespoň v termínech kladného HDP U.S.A.): rozšíří Kongres Bushovo snížení daní a dá se Evropa sama dohromady? (Pozn.: Republikáni v americkém Senátu zablokovali o víkendu – 4.-5.12.2010 – návrh umožňující zvýšit od ledna daně lidem s vyššími příjmy. Hlasovalo se v poměru 53 ku 36 a zbývalo sedm hlasů do 60, aby návrh prošel. Zároveň se nižší sazby daně ze mzdy pro nižší a střední třídu z éry prezidenta George Bushe prodlužovat nebudou. Tyto sazby tak vyprší na konci letošního roku. Tento verdikt se očekával. Pokud Kongres ještě nezasáhne, všechny nižší sazby daně z příjmů zavedené za Bushe mladšího vyprší na konci roku. Návrh podporovaný demokraty by daňové škrty ponechal v platnosti kromě příjmů nad 200 tisíc dolarů u jednotlivců a 250 tisíc dolarů u párů.)

Když jsem na výletní lodi mimo pobřeží Mexika (je zde velmi sporadické a pomalé internetové připojení), zprávy, které chceme, naznačují, že to svědčí o tom, že to dřívější bylo uděláno, ale to druhé vypadá dosti špatně. Tento týden se podíváme na několik statistik a pak se pokusím svým americkým čtenářům představit můj pohled na Evropu srovnání Texasu a Irska (nebo Portugalska nebo …). Existuje jistá souvislost nebo se nejméně nějakou pokusím předložit. Mělo by to veselé, i když trochu diskutabilní. Ale nejprve rychle, moji přátelé ze GaveKal budou tento týden 8. prosince v Dallasu na celodenní konferenci. Jestliže jste akreditovaný investor nebo manažer fondu, připojte se k mně, Charlesovi a Louisovi Gave (a některým z jejich týmů) a Gregorovi Friedmanovi ze Stratfor (Pozn. Globální tým inteligentních profesionálů pod názvem STRATFOR poskytuje publiku, které rozhoduje a spotřebitelům sofistikovaných zpráv v U.S.A. a na celém světě informace, které jsou jeho unikátním vhledem do politického, ekonomického a vojenského vývoje. www.stratfor.com ) a vyslechněte celodenní prezentace a analýzy současného světa. Jen dejte echo a někdo z mého týmu nebo jejich se s vámi spojí.

Deset malých Indiánů

Existuje dětský příběh a písnička o deseti malých Indiánech. A samozřejmě stejnojmenná povídka od Agáty Christie (Pozn.: v češtině pod názvem Deset malých černoušků) o 10 lidech pozvaných na izolované místo, jen aby se našla neviditelná osoba, která zabíjí jednoho po druhém. A to se zdá být tím, co trhy chtějí provést s evropským nezávislým dluhem. Prvně to bylo Řecko, potom Irsko. Bude to velmi brzy Portugalsko, Španělsko nebo dokonce i Itálie? Možná Portugalsko? Kolik ještě více Indiánů udeří na střed Evropy?

Můj kamarád Dennis Gartman včera napsal velmi humornou poznámku o následující konverzaci mezi dvěma Iry, Liamem a Paddym, kteří sedí v jejich místní hospodě. Současná irská vláda souhlasila, že si vypůjčí 88 miliard eur na podporu jejich bankovní krize. To je asi 27 000 eur na každého muže, ženu a dítě v Irsku, relativně malé zemi s obyvatelstvem něco přes 4 milióny.

„Ano, Paddy, a nyní je po všem, kámo, my Irčané jsme dlužníci MMF. My dlužíme zemím Evropské unie. My dlužíme těm zatraceným Angličanům. My dlužíme Dánům. My dlužíme Švédům proboha! Ouvej, a my dlužíme bankám a my dlužíme sami sobě. Ano kámo a zdá se, že dlužíme celému ztracenému světu.

To oni dělají. A mnoho z tohoto irského dluhu dluží německým, francouzským a britským bankám. Dlouží toho o trochu více než Řecko, které se trápilo nedlouho před tím. Podívejte se na Graf 1 dole. (Pro ty, kdo vidí tento graf černobíle, horní sekce představuje Španělsko, pak následuje Portugalsko, Irsko a Řecko. Irský a španělský dluh převyšuje řecký).

Graf 1 Vysoce nechráněné německé, francouzské a britské banky. Zahraniční pomoc na konci prvního kvartálu v miliardách euro

zdroj: Banka pro mezinárodní platby

A tento graf vypovídá, co se skutečně v Evropě děje. To není o německé a francouzské potřebě pomoci Irsku a Řecku (eventuálně Portugalsku a Španělsku). Nejsou tak benevolentní. To je o tom, že se obávají, že jejich banky padnou.

Podívejme se jak zneklidněna byla Velká Británie, když se Island rozhodl nepodpořit své banky. A to nevadilo, že bankovní dluh činil dvanáctinásobek islandského národního HDP. A to nevadilo, že není než jiné cesty do pekel a že 300 000 obyvatel Islandu by nikdy nemohlo zaplatit zpět tolik peněz, i kdyby žilo mnoho životů. Islanďané udělali praktickou věc: řekli prostě ne.

Přesto se Irsko rozhodlo pokusit se a zachránit své banky, a to převzetím masivního veřejného dluhu. Současná vláda je ochotná v blízké budoucnosti zabránit velmi výrazné porážce, protože si myslí, že je to velmi důležité. A to není jisté, že s mizivou většinou jednoho hlasu, bude vláda schopna udržet koalici pohromadě. To je signál, který dnešní ráno vyslal Bank Credit Analyst:

„Rozdílné cesty úprav v Irsku a na Islandu jsou klasickými příklady devalvace oproti deflaci.“

„Island a Irsko zažívali podobné ekonomické nemoci, před tím než u nich vypukla krize: V obou ekonomikách měl soukromý sektor velký dluh a bankovní systém měl masivní půjčky, které nemohl splácet. Islandský celkový vnější dluh byl blízko 1000% HDP roku 2008. Na konci roku islandský byl bankovní systém napadrť a akciový trh pse propadl o 95% ze svých vrcholů v roce 2007. Od té doby Island následoval klasickou cestu úprav krizí postižené ekonomiky: krona (Pozn.: měna na Islandu) devalvovala o více než 60% proti euru a vláda byla přinucena realizovat drakonické úsporné programy. V Irsku boom v cenách nemovitostí spustil masivní vlnu půjčování, což vedlo k celkovému dluhu soukromého nefinančního sektoru ve výši skoro 200% HDP, jednoho z nejvyšších v ekonomikách eurozóny. Avšak při neúprosném kontrastu vzhledem k islandské situaci, irská ekonomika uvázla v dluhově deflační spirále. Vláda ztratila všechny další možnosti a musela přijmout záchranný balík ve výši 85 miliard euro od EU a MMF. Velkým problémem Irska je to, že fiskální úspornost společně s velkou devalvací měny je spácháním ekonomické sebevraždy – bez levnější měny pro znovuvytvoření nominálního růstu může fiskální úspornost jen sloužit k likvidaci celkové poptávky a k vyvolání dolů směřující ekonomické spirály. Je smutnou skutečností, že na rozdíl od Islandu Irsko nemá možnost devalvovat svoji měnu, což způsobí, že jsou nutné další kruté ekonomické úpravy.“

To je přesně to, co lze vidět v Grafu 2. Povšimněte si, že islandské nominální HDP roste, zatímco Irsko je stále ve stavu volného pádu i po vykonání „dobré věci“ při převzetí jejich bankovního dluhu.

Graf 2 Příběh dvou ekonomik. Červená linie = Irsko, Modrá linie = Island. Postupně odshora: Nominální HDP v miliardách €, resp. v miliardách krona; Reálné mzdy ročně v procentuální změně (ošetřeno o hlavní inflaci); Index spotřebitelských cen (přepočítáno a jako základ vzata hodnota 100 v lednu 2006; plynulý průběh).

zdroj: OECD

Kam kráčí Portugalsko?

Portugalsko je jednou z zemí mého užšího výběru míst, kam bych se chtěl podívat. Možná jsem si v mysli romantizoval, ale nádherný obrázek s vinicemi, horami, oceánem a malými spícími vesničkami. Ale tato země má také dosti ohromující výši dluhu.

Jak můj přítel a spoluautor mé nové knihy, Jonathan Tepper, naspal minulý týden ve Variant Perception, Portugalsko vykazuje všechny druhy ekonomické dynamiky, které se pohybují opačně, kromě:

„Jedinou věcí, která se pravděpodobně nepohybuje opačně jsou dluhové úrovně. Existují pro to dva důvody. Zaprvé, opatření vlády k redukci fiskálního deficitu budou pravděpodobně mít deflační dynamiku a povzbudí poměr dluh/HDP.

Graf 3 Portugalské podnikové půjčky v procentuální změně.

Zadruhé je to silná portugalská důvěra v mezinárodní investory, aby financovali jeho dluh. 80% portugalského veřejného dluhu drží cizinci (Portugalsko je v tom velmi podobné Irsku) a jeho celkový vnější dluh dosahuje 90% HDP. Deflační korekce vyvolaná úspornými zásahy bude samotná důvodem pro vnější investory dát ruce pryč od portugalského dluhu.

Toto bude nadále pokračovat a bude to zdrojem zranitelnosti, protože to zanechá zemi nechráněnou před pokračujícím rizikem, že se finanční trhy uzavřou před dluhem země. Portugalský vládní dluh ve výši 82% HDP je nyní menší než řecký (126%) a irský (skoro 100%). Avšak přidáme-li podnikový a soukromý dluh, portugalský podíl dluh/HDP stoupne na hodnotu přes 250%. Zahraniční investoři moc dlouho neradi tolerují takovou situaci. To pak Portugalsku bude muset raději žádat o pomoc EU/MMF v horizontu týdnů než měsíců.“

Portugalsko potřebuje navýšení ve výši 51 miliard €, aby pokrylo svůj fiskální deficit (24 miliard €) a dluh (27 miliard €). Je vysoce nepravděpodobné, že zahraniční trhy budou tak milé a půjčí peníze a portugalská ekonomika je příliš malí na to, aby byla financována zevnitř. Raději dříve než později a před tím, než je Portugalsko přinuceno akceptovat laskavost cizinců. Ale pak to přinese problémy jako ve Španělsku. Letos jsem popsal obtížné a zvyšující problémy, které Španělsko představuje. 20% nezaměstnanost. Obrovský fiskální deficit. Vnější dluhová situace, která je horší než v Portugalsku.

Avšak Španělsko musí přijít na to, jak během několika málo příštích let získat 635 miliard €, aby financovalo svoje deficity a splácelo dluhopisy, které v dobré reinvestuje do jiných druhů nových dluhopisů. David Rosenberg před několika dny napsal:

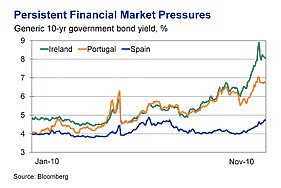

„Co je pozoruhodné, je to, že od té doby, co byla představena v květnu půjčka pro Řecko, místo zmírnění fiskálních obav na okraji eurozóny, ve skutečnosti se riziko nákazy zintenzívnilo. Dokonce při poklesu výnosu německých desetiletých dluhopisů o 25 bazických bodů, tak tyto výnosy rostly skoro o 70 bazických bodů v Itálii, 150 bodů ve Španělsku, 225 bodů v Portugalsku, 420 bodů v Řecku a 460 bodů v Irsku. Jakmile skončí v roce 2013 stabilizační fond, neexistuje cesta, jak si tyto země mohou sami sebe financovat při současných cenových úrovních na obsluhu dluhu.

Irsko může mít bezpečnější financování, ale při úroku 5,8% a současně při poklesu nominálního HDP, je situace neudržitelná pokud jde o zachování vylepšení v bilanční rozvaze. Restrukturalizace dluhu je nevyhnutelná. Při pohledu na současné cenové rozpětí CDS to odpovídá hodnotě okolo 80% obvyklého rizika v Řecku, 60% v Irsku, přes 50% v Portugalsku, skoro 40% ve Španělsko (to je moc), skoro 30% v Itálii a 20% v Belgii. (Pozn.: CDS [credit default swap] výměnný kontrakt a souhlas, ve kterém chráněný nakupující CDS dělá sérii plateb [v případě CDS často nazývanými „fee“ nebo „spread“] chráněnému prodejci a výměnou obdrží výnos, když kreditní instrument (typicky dluhopis nebo půjčka) dosáhne kreditní splatnosti. Je druh reverzního obchodování.) Není divu, že VIX exploduje. (Pozn.: VIX je ticker pro Chicago Board Options Exchange [CBOE] Volatility Index, který ukazuje očekávání třicetidenní volatility na trhu. Je konstruován za použití předpokládaných volatilit širokého spektra opcí indexu S&P 500. Tato volatilita znamená pohled dopředu a počítá se jak s prodejních, tak kupních opcí. VIX je široce používaná míra tržního rizika a často se nazývá „investor fear gauge“ [kritérium strachu investora].)

Je jisté, že existuje jedno z rizik finanční nákazy, ale existuje dodatečné riziko, jak exporty z U.S.A. na účet EU ve výši 20% celkového množství odeslaného do zahraničí asi dvojnásobně zvětšují důležitost B.R.I.C. v vztahu k producentům z U.S.A. (Pozn.: BRIC je akronym označující společně ekonomiky Brazílie, Ruska, Indie a Číny. Byl poprvé použit investiční bankou Goldman Sachs v roce 2001. Podle názoru banky se mají tyto ekonomiky v roce 2050 vzhledem ke svému rychlému růstu stát dominantními ekonomikami světa.) Navíc, existuje dodateční deflační tlak zpevňujícího amerického dolaru, který doplácí na to, že velký podíl korporátních zisků vzniká ze zahraničních zdrojů.“

Graf 4 Dlouhodobé tlaky na finančním trhu vyjádřené v procentech výnosů běžných vládních dluhopisů. Zelená – Irsko, oranžová – Portugalsko, modrá – Španělsko.

Akciový trh v U.S.A. si nahlas vydechnu úlevou, když byla tento týden oznámena pomoc Irsku. To zcela vyřešilo problém, správně, že? Správně: Řešme dluhový problém tak, že si berme více na dluh. Ó, takto by svět mohl být snadný.

„Jak jste bankrotoval?

Dvěma způsoby. Postupně, potom náhle.

Ernest Hemingway, I slunce vychází, (česky vyšlo pod názvem Fiesta)

Proč je Irsko jako Texas

Dovolte mi rychle využít zde osobní výsady a vejít trochu od osobní historie, která optimisticky nabídne jistý vhled do problémů, kterým Evropa čelí

Můj dědeček se narodil ve Západní Texasu (West Texas) v roce 1859 (to není překlep). Jeho strýc (příjmením Kelly a Ir) byl zakládajícím členem Texas Rangers, kteří vznikly okolo roku 1836. Když starosta města Waco telegrafoval Rangerům v roce 1870, že ve městě byly výtržnosti a prosil o poslání Rangerů, obdržel nazpět telegram, že tam budou poledním vlakem. Starosta čekal vlak a byl konsternovaný, když uviděl vystupovat jenom jednoho Rangera. Když se ho zeptal, proč s ním není více mužů, Ranger prý odpověděl, „Je tu jen jedna výtržnost, že ano?“ To se stalo mottem Rangerů: „Jedna výtržnost, jeden Ranger.“ Ti v městě to byli nejtvrdší grázlové ve tvrdém státě. A strýček byl navíc Ir.

Texas začínal jako republika a byl po devět let nezávislým. Smlouva, která z nás udělala stát, nám umožňuje, buď se rozdělit na pět států (nebyl by tato změna jazýček vah v Senátu?) nebo opustit unii, podle naší volby.

Jednou jsem byl v hotelovém baru (šok, já vím) někde v Africe a ptali se mne odkud jsem. „Z Texasu,“ odpověděl jsem. „Zajímavé,“ přišla zpět odpověď. „Pokaždé, když jsme potkal někoho z Ameriky, vždycky říkali, že jsou z U.S.A. nebo z Ameriky. S výjimkou, když jsou z Texasu. Tak ti jsou vždy z Texasu.“ Jo. Texas je duševní rozpoložení a ti, kdo odsud pocházejí nakonec přijímají tento stát jako svůj vlastní. Zdá se, že přesně to se stalo.

A teď myšlenková hra. Co by se stalo, kdyby Kalifornie a Illinois a New York přišly za Texasem a řekly, „My si myslíme, že vaše daně by měly být v příštím roce dvojnásobné, abychom zaplatili naše fondy nezajištěné důchody. Ó a zatímco to uděláte, Fed natiskne obrovské množství dolarů (daleko, daleko více než to dělá teď) a zničí tak hodnotu dolaru, takže vaše texaské důchody vám budou nanic.“

Moje domněnka je, že moji spoluobyvatelé Texasu by se porozhlédli a rozhodli se, kterého Rangera by poštvali na tyto chlápky a objasnili by, že toto nebyla cesta, kterou jsme podepsali a oprášili by tu starou smlouvu a nakonec by našli ústupovou strategii.

Chápejte, na začátku nedávných voleb, náš současný guvernér mluvil o odtržení. Byl jsem na setkání s velmi váženými texaskými politiky, kde se před 15 lety vážně diskutovalo o odtržení – možná nad nějakou whisky, ale se závěrem, že Texas by mohl být na tom lépe bez likvidačního dluhu, který se objevil.

Mám přemýšlet tom, co by se mohlo stát? Ne. Fed si nikdy nezvolí hyperinflaci a já si nemyslím, že můžete najít 60 senátorů, kteří by rozhodli, že pomoc státům, které dopustily, aby se jejich vlastní výdaje a daně dostali mimo kontrolu, senátorů, kteří by byly akceptovatelní pro jejich voliče. Dále, i když jsem velice hrdý Texasan, po 11. září to nebyla texaská vlajka, která mi vehnala slzy do očí, byly to Hvězdy a Pruhy. To by se musela přijmout série masivních rozhodnutí, aby se Texas přivedl do situace, kdy by dokonce vůbec uvažoval o vystoupení z unie.

Nyní uvažme, jestliže jsem pyšný na to být Texasanem, žít ve státě s méně než dvousetletou historií, v hrdém, jaký je, jaké je to být Řekem nebo Irem nebo Francouzem nebo Němcem někým jiným z evropské směsice národů? Jak hluboké kulturní kořeny musí tyto země mít? Skoro každá země v jednom okamžiku byla v troskách a všechny mají bohaté dědictví. Na každém rohu Evropy to dýchá historií. S výjimkou historie jednoty.

Jestliže se zeptáte nějakého Evropana v tom africkém baru, odkud je, řekne, že z Evropy? Ne, on je z nějaké země. (Ledaže je Bask. Nebo Katalánec. Nebo Velšan.) Člověk není z Velké Británie, ale z jedné odlišné části Spojeného království. A velké množství Skotů chce svazek opustit. Mohla by se Belgie rozdělit na části? Možná.

Ale v podstatě, o co eurozóna žádá Německo (a Nizozemí a zbytek „jádra“ Evropy)aby se udělalo, je pomoc Řecku a možná hodně zbytku periférie a předpokládá masivní deficity a růst daní. Protože díky tomu bude dost peněz pro deficity zemí, které půjčují levněji, tam musí být rating AAA a 30% vklad hotovosti pro půjčky, jak to chápu. Španělsko a Irsko se mohou pokusit a půjčit jejich podíl na záchranném fondu (jaká ironie), ale oni nedostanou rating AAA. Navzdory záměrům a cílům, je to jen na Německu a v určitém rozsahu na Francii.

Budu němečtí daní poplatníci s tímto souhlasit? A bude Francie??

Budou Němci stále ještě v roce 2013 financovat Řeky, když nesnížili svůj deficit a Řekové stále chtějí odcházet do plné penze v 50 letech? Rozhodne se Irsko, že je to v jeho nejlepším zájmu a přijme masivní dluh tak, že ho splatí francouzským, německým a britským bankám? Může být řešením problému s dluhem, být více zadlužen?

Pomůže Texas sám bez pomoci Kalifornii, tak, že její vězeňští strážci mohou nadále vydělávat 100 000 US$ ročně? Těžká otázka.

Příští pondělní Outside the Box bude od Sylaba Grice, který napsal choreografii trojdílného tance, ve kterém ti z čelných představitelů poprvé popírají existenci problému, pak říkají, že je to nepatrný problém a pak, když se to stane velkým problémem, popírají, že to byla jejich chyba. Ti, kdo popírají, že euro je na rizikové hranici, dělají pořád první krok tohoto tance.

Já osobně jsem byl dlouho skeptický k euru. Ale to neznamená, že nejsem nakloněn euru. Myslím si, že svět je šťastný z existence eura. Ale pro to, aby přežilo musí být vytvořen obrovský (v biliónech) fond stability a/nebo ECB (Evropská centrální banka) bude muset tisknout eura na úrovni, která by Fed přinutila se zrudnout, jednoduše dostat úrovně různých národních dluhů dolů, tam, kde okrajové země mohou ve skutečnosti zaplatit hotově.

Může se to stát? Možná. Euro nikdy nebylo ekonomickou měnou. Je to politická měna, a proto zůstat měnou nebo v jistém směru v budoucnosti se stát ekonomickou měnou, to bude vyžadovat masivní politické řešení ze strany členů EU.

Vloni jsem napsal, že před námi existuje jen málo cest. Okrajové evropské země mohou jednoduše neplnit závazky – Řecko to udělalo právě před 20 lety. Míry stouply o 20% kvůli tomu. Banky by měly přijmout ztráty, ale ECB může být podporou. A potom by lidé na chvíli zapomněli a půjčili by Řecku znovu.

Nebo některá z okrajových zemí mlže odejít a vrátit se ke svým vlastním měnám, přijmout cestu devalvace, jak to udělal Island. Nebo se Německo může rozhodnout jít vlastní cestou, poté, co budou v budoucnosti velmi nestálé a kontroverzní volby. (Pozn.: “Je nejvyšší čas, aby Slovensko přestalo slepě věřit řečem lídrů eurozóny a připravilo si plán B. Tím je opětovné zavedení slovenské koruny. Když už jsme příliš malá země na to, abychom výrazně ovlivnili jednání Evropské unie, musíme alespoň chránit hodnoty, které vytvořili a tvoří lidé žijící na Slovensku,” píše v komentáři šéf slovenského parlamentu Richard Sulík.)

Nebo může ECB tisknout eura a skupovat dluh v bilancích evropských bank. Nebo vytvořit masivně velký fond stability a zkombinovat to s nějakými úpravami pro držitele eurobondů. Neexistují dobrá řešení, jen velmi obtížná. A nejsem jeden, která vidí, že euro má střednědobou býčí náladu.

Deset malých Indiánů. Kolik jich v několika letech zůstane? Přeji jim jen dobré. Skutečně.

Zdroj: Frontlinethoughts

Preložil: Ivo Stloukal

Facebook komentár