Som optimista. Nie som zradca. Náhodou som sa zamyslel nad tým, že cesta do pekla je pokrytá dobrými úmyslami. Ako výsledok, vlastním zlato. Dovoľte mi vysvetliť to.

Príliš veľa dlhov vo svete?

Krátka odpoveď ako prečo mám rád zlato, je pretože verím, že vo svete je príliš veľa dlhov. Všeobecne povedané, vláda s príliš velkým zadĺžením môže:

- Sa snažiť vyrásť z jej dlhového bremena: keď ekonomika rastie, podiel dlhu na HDP klesá, umožňuje dlhovej záťaži byť udržateľnejšou.

- Splatiť dlh zvyšovaním daní alebo znižovaním štátnych výdavkov aby znížila ukazovateľ podielu dlhu krajiny k jej HDP.

- Reštrukturalizácia, napr. neplatenie dlhu.

- „Tlačiť peniaze“ – alebo precíznejšiu modernú elektronickú verziu toho, ktorá môže byť dosiahnutá nákupom aktív centrálnou bankou.

Eurozóna experimentovala s úspornými opatreniami s cieľom skrotiť alebo časom znížiť pomer ich dlhu k HDP. Na rozdiel od nej USA, Veľká Británia a Japonsko ukázali ochotu uchýliť sa k tlačiarenským strojom aby sa vysporiadali so svojimi dlhovými bremenami.

Elasticita Eura

V našom hodnotení, Eurozóna ukázala, že tvorcovia politiky budú robiť silné rozhodnutia až vtedy, keď sú k tomu donútení trhovými tlakmi, presnejšie tlakmi na trhu s nehnuteľnosťami. Bez vedomia mnohých, Európska centrálna banka (ECB) v poslednom čase skutočne videla svoju bilanciu, až keď banky vrátili nechcenú likviditu. Podobne kľúčovým dôvodom krízy, ktorá vypukla v Eurozóne bolo, že ECB nikdy „netlačila“ toľko peňazí ako iné veľké centrálne banky. V tomto životnom prostredí si môžu vybrané banky a vlády zreštrukturalizovať svoj dlh. Faktom je, že niektoré procesy rozhodovania môžu byť narušené, z môjho pohľadu to však nie je dostatočný dôvod utekať od zlata: pamätajte si, že procesy rozhodovania v iných častiach sveta môžu byť tiež považované za celkom dysfunkčné, hoci s rôznymi príchuťami.

Dôležitým je, že bežný účet Eurozóny je primerane vyvážený; peniaze boli správne vysaté od slabších členov Eurozóny na „periférii“, kým povšimnuté bezpečné raje boli silnejším „vnútornými“ krajinami. Ako také, Euro bolo najpružnejšie kým periféria trpela. Tiež si všimnite, že od minulého Augusta prúdili peniaze späť z jadra na perifériu.

Citlivý dolár

Eurozóna nám môže povedať veľa o tom, ako sa udalosti môžu vyvinúť v USA, Japonsku a Veľkej Británii. USA sa tešila reputácii „bezpečného raja“. V roku 2008 jediný druh aktív, ktorý sa zdal byť vhodný boli vládne dlhopisy. V tejto poslednej situácii na trhu však boli pod napätím práve tieto dlhopisy. To si žiada otázku, či je americký dolár posledné stojace domino? Dôvod, ktorého sme sa obávali je ten, že dlhodobá udržateľnosť rozpočtu USA je v našom hodnotení ohrozená. Ale nepokladajte to za moje reči. V nedávnej prezentácii 67 ročného Erkinea Bowlesa (zo Simpson-Bowlesovej komisie) povedal aj tieto veci:

- Robíme toto (cestujeme po krajine aby sme zháňali podporu pre fiškálnu reformu), nie pre naše vnúčatá , ani pre naše deti ale pre nás.

- Ak nezvolíme funkcionárov aby spojili sily, budeme čeliť najpredpovedateľnejšej ekonomickej kríze v histórii. Najpredpovedateľná ale dá sa jej ešte vyhnúť.

Predpovedateľná, pretože rastúce úrokové výdavky, tak ako nárokovateľné dávky (jedná sa hlavne o záväzky sociálneho zabezpečenia a zdravotnej starostlivosti) môžu vytlačiť všetky voľné výdavky a potom aj iné. Kríza je nevyhnutná, kým pomerne nepatrné zmeny v dávkach môžu spraviť program udržateľným.

Hoci, kým rešpektujem snahu pána Bowlesa, môj názor je, že politická nečinnosť bude predchádzať tomu, aby sa reforma nárokovateľných dávok stala reálnou. Aby sa veci ešte zhoršili, daňový príjem prichádzal ponad neskoré očakávania, znižujúc potenciálne každý pocit nutnosti, ktorý mohol byť v chápaní verejnosti o výzvach.

Hovoril som, že kým U indikovalo úvod, som optimista. Existuje cesta vpred. Okrem toho, že taká cesta dopredu si vyžaduje napätie na trhu s obligáciami, uvedomujem si, že ako jediný efektívny nástroj je presvedčiť tvorcov politiky aby spravili potrebné ťažké rozhodnutia. Ale ak je to pravda, aké sú následky aplikovaného napätia na trhu s obligáciami? Na rozdiel od Eurozóny, USA má závažný deficit bežného účtu: sme závislí od zahraničného financovania nášho deficitu. Ak obligácie stratia svoju obľúbenosť, napríklad ak je to trh s obligáciami, ktorý má dať tvorcom politík právo motivovať aby konali, dôsledok pre dolár môže byť omnoho horší ako pre euro.

A čo tak boom bridlicového plynu? Nemôžeme dosiahnuť energetickú nezávislosť, výmenou dynamiky vyvážiť náš bežný účet? Súhlasím s tým, že domáci energetický boom má pozitívny vplyv, ale moja mienka je, že hoci by sme dosiahli energetickú nezávislosť (mimochodom naši susedia hore na severe sa dávno naučili, že energetická sebestačnosť neznamená nízke ceny pohonných hmôt na benzínkach), celkom to neodstráni deficit bežného účtu. V našej analýze matematika nesčítava úrokové výdavky a sociálne dávky. Pamätajte si, že matematika je jediný faktor: to je jediné na čom naozaj záleží. Napríklad Španielsko malo radšej obozretný manažment dlhu, ale stratilo náklonnosť investorov, verejná dôvera sa narušila tým, že tvorcovia politiky zapojili bolestivé ale potrebné štrukturálne reformy (štrukturálne reformy sa mimochodom podobajú na politické mínové polia tak ako otvorenie trhu práce, odstraňovanie zákonov, ktoré diskriminujú mladých tým, že ochraňujú starších zamestnancov).

Ale počkajte, nemáme predsa Fed, ktorý nás môže ubezpečiť, že vždy môžeme zaplatiť svoje účty? Tak ako nám naši centrálni bankári povedali „my máme tlačiarne!“. Áno aj nie. Minulosť nám už ukázala, že existuje limit tlačenia. Na jednej strane je relevantné, že zlato sa ukázalo ako lepší uchovávateľ hodnoty ako meny centrálnych bánk zvyšujúcich použitie svojich tlačiarní. Tak kým sme schopní nominálne uhrádzať svoje záväzky nejaký ten čas, hoci aj počas absencie reformy sociálnych dávok, je tu riziko, že Fed bude ďalej „monetarizovať dlh“. Keď centrálna banka financuje vládny deficit krajiny, ventilom je väčšinou mena.

V súvislosti s tým, čo sa môže stať doláru, ja vlastním zlato.

Japonsko

V našom tvrdení, Japonsko s jeho dlhom k HDP v podstate nad 200% má problém. Najväčším problémom nuž môže byť samoľúbosť: japonský populistický predseda vlády Abe chce vykonávať fiškálnu politiku depresívneho obdobia, tak ako aj agresívnu monetárnu politiku aby pomohol Japonsku dostať sa z deflácie. Čo tvorcovia politiky v Japonsku zdá sa podcenili je, že prebytok na bežnom účte krajiny sa rozpustil. Čím viac bola v minulosti nefunkčná vláda ( 7 predsedov vlády počas 7 rokov sa v našej knihe zodpovedá nefunkčnosti), čím menej bola vláda schopná minúť, tým menší nátlak bol vyvinutý na Centrálnu banku Japonska (BoJ). Pokým mala krajina prebytok bežného účtu, nečinnosť dovolila trhovým silám aby povolili, to podnietilo spotrebiteľov šetriť viac a pozitívna spätná väzba vytvorila slučku podporujúcu defláciu a tak aj silnejší jen.

Kým sa bilancia bežného účtu narušovala, stav v krajine sa menil. Najbadateľnejšie je to, že jen už dlhšie nie je bezpečným rajom akým býval. Kým bol jen najlepšie účinkujúcou menou v roku 2008, porazil dolár s vysokým prebytkom, účastníci trhu sa zdajú byť menej a menej dychtiví utiekať sa k jenu, kedykoľvek vypukla nová kríza.

Na rozdiel od USA, Japonsko nemá politický zámok. Celkom naopak, japonskú vládu riadi z dvoj-tretinová väčšina Dolnej snemovne a je pravdepodobné, že získa kontrolu nad Hornou snemovňou. Tvorcovia japonskej politiky sa zdajú byť presvedčení o tom, že porazia defláciu. Súhlasíme. Ale myslíme si, že dostanú omnoho viac s čím počítajú, a neviem si predstaviť ako môže jen ten pád prežiť. Nestálosť v 10 ročných japonských dlhopisoch (JGBs) vidíme ako jasné varujúce signály vecí, ktoré prídu. Japonský trh s vládnymi obligáciami je rozsiahli ale nie až taký likvidný ako americký. Pre dnešok, Centrálna banka Japonska povedala, že nebudú zasahovať v určovaní stropu pre výnosy japonskýh vládnych dlhopisov (kým výnosy dosiahli vrchol a boli nestále, zostávajú na alebo pod úrovňou minulého roka). Ale veríme, že je vysoká šanca, že tieto výnosy sa v určitom bode pohnú vyššie z pohodlnej zóny BoJ. Kým bolo populárne skracovať jen, ak nie je obchod preplnený, dlhodobý stav nám navrhuje, že aj jen sa bude koniec-koncov správať ako ventil.

Nevieme kedy bude jen zničený týmto procesom. Ale pre nás je tu risk, že sa negatívne bočné efekty vyplatia. Zlé správy sú, že Japonsko nie je Cyprus ale omnoho väčšia ekonomika.

K tomu, čo sa môže stať v Japonsku, len toľko, že ja vlastním zlato.

Achillova päta Veľkej Británie

Veľká Británia je iný súbor výziev. Na začiatok, Veľká Británia sa nejaký ten čas zotavovala zo stagflácie. Po druhé hodláme začať s funkčným obdobím Marka Carneya ako prezidenta Centrálnej banky Veľkej Británie (Bank of England – BoE). Bývalý riaditeľ Centrálnej banky Kanady (Bank of Canada) naznačoval, že možno bude realizovať cielenie nominálneho HDP alebo zvýši inflačný cieľ BoE. Nedávny zmätok na trhu ho však možno zdržal od zavedenia týchto radikálnych krokov (prvé zasadnutie BoE, ktoré bude viesť sa uskutoční 4. Júla keď budú americké trhy uzatvorené počas Dňa nezávislosti). Ale kým problémy Veľkej Británie stále pretrvávajú, pripomíname nespustiť Britániu z očí.

Rok 2008 tiež poukázal na zraniteľnosť Veľkej Británie: pretože britské banky sú skôr medzinárodné, možno majú menovú nezhodu medzi svojimi aktívami a záväzkami, ktoré ich robia ešte viac zraniteľnými v menovej kríze. Predstavte si, napríklad, že banka je financovaná prostredníctvom domácich depozít ale poskytuje pôžičky do zahraničia. Prepadajúca sa mena može banku spraviť znova insolventnou. Toto nie je zblízka pomenovaný problém, ale ako ukázal rok 2008, nikto by nemal ignorovať možné tail riziká (čierne labute).

V kontexte, toho čo sa môže stať vo Veľkej Británii, ja vlastním zlato.

Čo spôsobí vzkriesenie zlata?

Tieto argumenty môžu byť pre mňa presvedčivé, ale väčšina medzitým nerada stráca peniaze. Kedy je správny čas kúpiť zlato, mal by človek súhlasiť so scenármi načrtnutými vyššie? Pre mňa to nie je len o tom, či mám pravdu. Je to o tom risku mať pravdu. Tak ako verím v riziko, ktoré sa rozprestiera v niektorých z týchto scenárov, ja vlastním zlato.

Predpovede smerovania trhov sú veľmi zložité, špeciálne keď sa to týka budúcnosti. Túto mnohonásobne použitú frázu by sme mali brať vážne, aj keď. Úverová bublina, ktorá praskla v roku 2007, nie kvôli zväčšeniu finančných inštitúcií, ale jednoducho preto, že sa odhad rizika vplazil späť do trhov. V pozadí nízkeho kolísania, boli spotrebitelia a banky rovnako zamestnaní investovaním. Spotrebitelia tým, že svoje domy používali ako pokladničky; banky tým, že hľadali stále nové spôsoby aby sa pripravili. Bola to rozumná reakcia na nízko rizikový svet. Keď si investori spomenuli na riziko, bolo to z oboztrenosti aby vzpružili investovanie. Problémom bolo, že keď „každý“ súčasne stratí vplyv, ceny sa začnú rapídne prepadať a tí, čo nedržia likvidné zábezpeky môžu čeliť najprv problémom s likviditou a neskôr so solventnosťou.

V skratke, myslíme si, že najlepším ukazovateľom bubliny môže byť ktorékoľvek aktívum alebo druh aktív, ktorý vykazuje kolísanie pod jeho pôvodnou normou. Samoľúbosť priťahuje zlý typ investorov. Myslíme technologické akcie v 90tych rokoch, nehnuteľnosti v poslednej dekáde, alebo myslíme štátne dlhopisy. Trh so štátnymi dlhopismi, pôvodne povedané, je skôr nestále miesto. Nepotrebujeme Číňanov aby predali svoje dlhopisy preto, aby došlo k potenciálnemu búrlivému prebudeniu na trhu s obligáciami. Veľa peňazí na trhu s dlhopismi nie je zvyknutých na takýto druh kolísania, podľa nášho názoru by to malo byť skôr pravidlo ako výnimka.

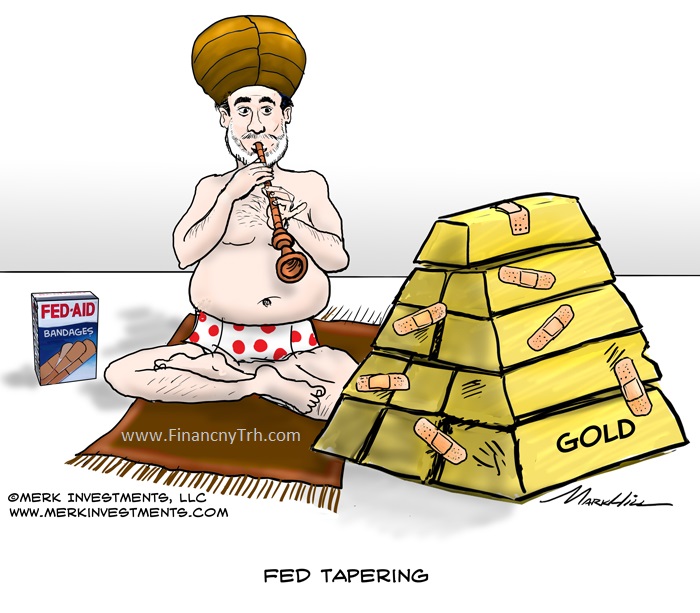

Ale čo môže trh s dlhopismi vykoľajiť? Nedávne kolísanie je spôsobené hlavne „rečami o zužovaní“, oznámením Fedu časom postupne vyradiť dlhopisové nákupy. To čo vidíme rozvíjať sa teraz, môže byť scenárom najlepšej možnosti. Čo tým myslím je, že tvorcovia politiky sa snažia robiť správne veci, snažia sa vytrieť likviditu, ale keď je trh neschopný ustáť vyššie výdavky na nájomné musia z toho vycúvať.

Toto prostredie píli nervy hlavne investorom, avšak nepreukázalo pozitívne účinky na zvyšovanie ceny zlata. Či a keď nastane upustenie od myšlienky zužovania, potom z toho môže ťažiť hlavne zlato. Ak však nebude riadené dobre, dôvera vo Fed sa môže narušiť.

Väčšia hrozba, ktorú môžeme vidieť je sám o sebe ekonomický rast. Nechajme účinkovať niektoré z týchto politík. Potom budú mať šťastie štátne obligácie. Inflácia môže tiež spôsobiť spúšť na trhu so štátnymi obligáciami. Hoci interpretujeme trh práve teraz ako celok viac citlivý na ekonomický rast ako na infláciu; skutočne, inflačná metrika, ktorú sledujeme klesala tak veľmi, že sme prekvapení, že Fed rozpráva o „zužovaní“ radšej ako zvyšovaní kvantitatívneho uvoľňovania (QE).

Súčasná diskusia o zužovaní môže vyústiť do novej situácie kde sa raz dozvieme, kto bude úspešný v nahradení súčasnej hlavy Fedu, pána Bernankeho, ktorého funkčné obdobie sa končí v Januári. Ak uspeje viceprezidentka Janet Yellen, ako očakávame, Fed bude riadiť osoba s reputáciou, pri ktorej bude Bernanke vyzerať ako jastrab.

Ako dlho budem držať svoje zlato?

Vždy tu je možnosť, že si zmením názor ohľadom jednotlivých investícií, tak sa uistite prosím, že rozumiete, tvrdím to v kontexte toho, že viem o čom píšem. Povedal som, že niektoré z udalostí, ktoré som rozoberal vyššie sa môžu rozvinúť v krátkodobom horizonte. Ako som naznačil, starám sa skôr o riziko, že mám pravdu ako to či mám pravdu. Ale pozerajúc sa do budúcnosti, dovoľte mi pridať ďalší komentár: reálne mzdy vo rozvinutých krajinách stagnovali takmer desaťročie, nespokojné množenie. Nešťastný obyvatelia volia populistickejších politikov: v USA politikov, ktorí môžu tlmočiť svoj politický odkaz prostredníctvom tweetu a tým majú možno lepšiu šancu na zvolenie. Kým toto môže vyznieť komicky, vysvetľuje to vzostup Čajovej strany napravo, tak ako Zaneprázdneného Wall Street hnutia naľavo. Obávam sa, že reforma sociálnych dávok sa nám môže vyhýbať niekoľko rokov, tým že si volíme stále viac polarizujúcich vodcov.

Na Blízkom Východe spôsobili vysoké ceny potravín a palív a v so pozadí stagnujúcimi príjmami revolúcie. Egypťania nezačali revolúciu, pretože milujú demokraciu, ale pretože chceli nasýtiť seba a svoje rodiny.

Vláda v Japonsku riadi populistickú vlnu.

Podľa mňa sú toto rozdielne tváre rovnakých výziev. Len v Nemecku sa dá prostredníctvom šetrenia získať kancelársku popularitu. A rovnako aj tam Angela Merkelová bohato sľubovala ešte pred voľbami.

Problémom je, samozrejme, že populizmus nevyrieši výzvy ktorým čelíme. Postupne sa môže porušiť politická stabilita. Ako taký, vidíme svet, ktorý je čoraz viac nestabilný čo sa týka fiškálnej, monetárnej a politickej oblasti.

Nemyslíme si, že investori by sa mali spoliehať na ich vládu, ktorá si zachováva svoju kúpnu silu. Skutočne však vláda, ktorá je zadĺžená, nemá záujmy v súlade s tými investorovými. Investor zaujímajúci sa o zlato viazané na menu by si mal vytvoriť svoj osobný zlatý štandard, ak si to želá. Dajte si pozor, hoci investori, ktorí majú svoje denné výdavky v amerických dolároch budú mať pravdepodobne skúsenosť s nestálosťou dolára vzhľadom na ich úspory. Tí investori by mali pouvažovať o vylúčení bezrizikovej zložky z ich modeli na alokáciu svojich aktív, pretože už také veci ako bezpečné aktíva nebudú existovať.

Tu to máte. Toto sú hlavné dôvody prečo vlastním zlato.

Preložila: Anna Kontárová

Zdroj: MerkFunds

Facebook komentár