Cesta späť k prosperite je prostredníctvom zdieľania obete, nie vládnych stimulov; argumentovaním frakčného rezervného požičiavania

John Mauldin predložil výnimočné interview Kate Wellingovej s Dr. Lacy Hunt-ovou, hlavnou ekonómkou Hoisington Investment Management.

Dr. Lacy Hunt správne definuje frakčné rezervné požičiavanie ako vinníka masového navýšenia dlhu. Hunt tiež vysvetľuje, prečo vládne míňanie nemôže pomôcť, prečo je Európa v horšom stave ako USA, prečo prichádza americká recesia a prečo Ben Bernanke je mimoriadne chudobný študent Veľkej hospodárskej krízy.

Jeme to, čo sme si navarili

Cesta späť k prosperite je prostredníctvom zdieľania obete, hovorí Lacy Hunt.

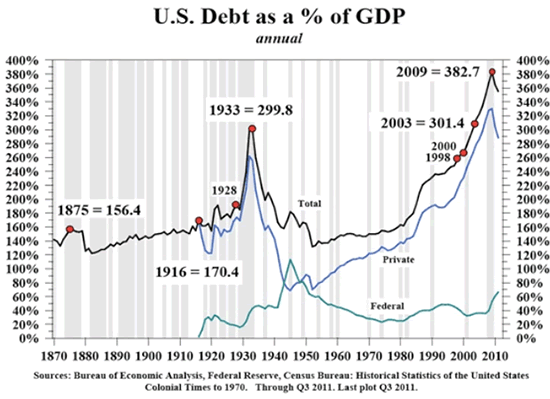

Kate: Šťastný nový rok, Lacy. A vďaka za zaslanie grafov ako podkladov k nášmu interview. Musím povedať, že hneď prvý ma prinútil zastaviť sa. Ukazuje dlh, ako percento Ameriky.

Lacy: Ak obmedzíte svoju analýzu na povojnové obdobie, máte iba jeden dlh-dominujúci cyklus a to je ten, v ktorom sa práve nachádzame – A boli sme v ňom po mnoho rokov. Ale ak pôjdeme dostatočne späť do histórie, nájdeme ešte 3. Tie z rokov 1820 a 1930. Ďalej 1860 a 1870 a nakoniec 1920 a jeho následky. Niekedy je nevyhnutné vziať svoju analýzu tak ďaleko, ako sa len dá.

Graf 1: 1870-2011 Americký dlh ako % HDP

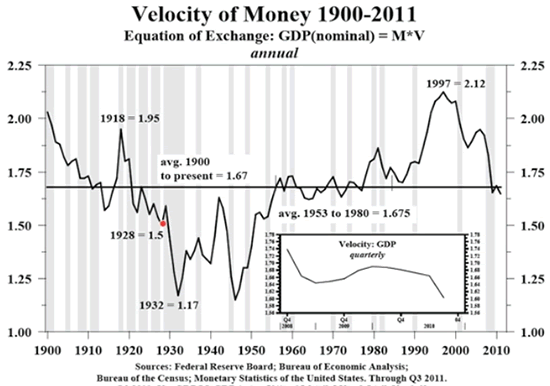

Kate: Neukazuje tvoj ďalší graf rýchlosti (velocity) peňazí na to, ako sa Milton Friedman mylne domnieval, že išlo o konštantu kvôli tomu, že sa pozeral na povojnové dáta?

Graf 2: Rýchlosť peňazí od 1900 do 2011

Lacy: To je pravda a v skutočnosti som bola uvedená do omylu spolu s ním, pretože som takisto robila analýzu na základe povojnových dát. Friedmanové odhadované obdobie bolo v podstate z 50. a 80. rokov. Ak sa pozrieme na rýchlosť peňazí v tej dobe, nie je konštantná, ale okolo 1.675 veľmi stabilná. Takže ak ste potom sledovali rasť peňažnej zásoby, dostali by ste sa k veľmi dobrému rastu HDP. Nie na individuálnej štvrťročnej báze, dokonca ani individuálne štvrťročné varianty neboli až také dobré. Až pokiaľ sa po deregulácii bankového systému táto rýchlosť vytrhla z tohto rozmedzia. Momentálne sa velocita prepadá pod dlhodobý priemer a správa sa presne ako povedal Irving Fisher, nie Friedman.

Kate: To je perfektný príklad rozdielnosti referenčných rámcov.

Lacy: Keynes a Friedman verili tomu, že Veľká kríza vznikla kvôli nedostatku agregátneho dopytu. Pre Keynesa to znamenalo viac pôžičiek a míňania pre vládu, na rozdiel od privátneho sektora. A pre Friedmana zase to, že Federálne rezervy stimulujú menovú zásobu, aby privátny sektor mohol viac požičiavať. Na druhej strane Fisher tvrdí niečo úplne odlišné. Tvrdí, že nedostatok agregátneho dopytu je symptómom nadmerného zadĺženia a to, čo je treba urobiť je včas tomu zabrániť. Treba predísť nahromadeniu dlhu.

Kate: Bude koniec nádejam, ak nezabránime úverovej bubline zaplaviť ekonomiku?

Lacy: Áno a Bernanke si myslí, že riešenie je v reakcii na nedostatočný agregátny dopyt. To bola Friedmanova myšlienka. Bola to aj Keynesova myšlienka a väčšina ekonomických profesionálov už tradične myslelo rovnako. Nazerali na to cez zlý objektív. Fisher obhajoval 100% peňazí, pretože chcel aby boli pôžičky a depozitné funkcie bánk oddelené, takže by sa nemohla zopakovať udalosť z 20. rokov.

Kate: Hovoríš, že Fisher argumentoval proti bankovníctvu frakčných rezerv?

Lacy: Áno a takisto aj ľudia, ktorí viac-menej nasledovali jeho kroky , hlavne Charles Kindleberger a Hyman Minsky. Minsky cítil, že spôsob, ako sa vyhnúť veľkému dlhovému deflačnému cyklu bolo udržať banky malé.

Kate: V prvom rade ich treba uchrániť pred tým, aby sa stali príliš veľké na zlyhanie?

Lacy: Správne. Nenechajme ich spojiť. Nechceme, aby rástli. Minsky v 1981 obhajoval túto pozíciu. Kindleberger bol v „Manias, Panics and Crashes“ veľmi precízny, keď povedal, že ak máte malý úverový problém alebo veľa malých problémov, nechcite Fed reagovať. Pretože ak príde centrálna banka a pomôže s malým problémom, potom to bude znak pre tých, čo chcú riskovať, že nemusia byť opatrní – vždy môžu počítať s centrálnou bankou, ktorá príde a pomôže. Ak to tak bude, povedal Kindleberger – a to bolo v ´78 – potom bude kríza ešte väčšia. „Dnes obed zadarmo pre špekulantov znamená, že budú v budúcnosti pravdepodobne menej opatrní. Preto by mohli byť nasledujúce krízy oveľa závažnejšie.“

Kate: Opäť sme nezabránili nadmernej akumulácii trhu, takže sa musíme porátať s naliehavými deflačnými tlakmi.

Lacy: Preto chcel Fisher oddeliť funkciu bánk požičiavania a prijímania vkladov.

Kate: Neznie to ako Paul Volcker, ktorý si trúfol navrhnúť zákaz bankám špekulačné proprietárne obchodné aktivity – a ktorý si za svoje snahy vyslúžil z priemyslu len smútok?

Lacy: Nuž, je to tak. Ani Fisher to nemohol urobiť. A varoval nás, že by sme to mohli urobiť znova. Kindlebergera som poznala len krátko, ale pomohol mi. Učil Kena Rogoffa. A v skutočnosti „This time it´s different“ je naozaj kvantifikácia a verifikácia mnohých kvalitných tém, na ktoré sa Kindleberger vyjadril. Mala som pocit, že Kindleberger si myslel, že akonáhle sa ekonomika dostane do nadmerného obchodovania, nenašiel by sa nikto, kto by stál v jej ceste.

Kate: Nadmerného obchodovania?

Lacy: To bol starý termín, ktorý používal Kindleberger. Hovoril, že sú 3 typy správania, podľa toho či ide o mániu, paniku alebo pád. Prvý typ je nadmerné obchodovanie, kde začnete nakupovať aktíva na cenách ďaleko za ich fundamentmi. Ľuďom sa táto fáza páči, pretože to spočiatku zvyšuje príjmy a bohatstvo. Tak sa to stáva veľmi iracionálne. Potom sa dostaneme k tomu, čo volal fáza pochybnosti (diskreditácie), keď chytrí ľudia začínajú svoje vklady ťahať von. Potom dostanete to, čo volal odpor. Klasickí ekonómovia používali tieto termíny: nadmerné obchodovanie, diskreditácia, odpor. Ako som povedala, z Kindlebergera som mala dojem, že akonáhle sa dostaneš do fázy nadmerného obchodovania, nebude tu nikto, kto by stál v ceste.

Kate: Prečo stáť pred nákladným vlakom?

Lacy: Najmä ak sa zdá, že nikto nemá záujem sa tam postaviť. Regulátory, banky, firmy, investori, každému sa darí, tvorí sa profit, zamestnanectvo je silné.

Kate: Tak ako sme to videli.

Lacy: Nikto sa netrápil s nadmerným dlhom v rozvíjajúcom sa trhu až pokiaľ neudrela kríza. A nikto sa nezaujímal o špekulatívne výdavky pri financovaní železníc v strede 19. stor., alebo o financovanie kanálov a ciest a parného potrubia v 1820 a 1830. Takisto nikto nezasiahol ani do bláznovstva v ´20 rokoch.

Kate: Všimla som si, že si vypichla niečo od Bernankeho na ilustráciu konvenčnej múdrosti.

Lacy: Bernanke odmietol Fishera a Kindlebergera vo svojej knihe „Essays on the great depression.“ A všimni si, že neodmieta Fishera kvôli tomu, že by sa mýlil. Neodmieta Fishera alebo Kindlebergera. Odmieta ich kvôli tomu, že nadmerné nahromadenie dlhu znamená iracionálne správanie.

Kate: To naozaj?

Lacy: To je svet v ktorom žijem. A ty pravdepodobne tiež.

Kate: To čo sa môže zdať byť racionálne na individuálnej úrovni, môže byť iracionálne na úrovni celej ekonomiky.

Lacy: Vidíme to neustále, každý deň v každom týždni. A napriek tomu Greenspanove potlačenie nebezpečenstva nahromadenia nadmerného dlhu ho v jeho knihe uvrhlo do iného zmýšľania a to nielen pri hodnotení udalostí z ´30 rokov, ale aj pri analýze obdobia až do rokov 2006 a 2007. Pretože si myslel, že môže reagovať na dlhový problém a vyriešiť ho. Nebolo to však v súlade s tým, čo učil Fisher. Fisher povedal, že treba čeliť dlhovej deflácii v dostatočnom predstihu. A to je veľmi silný a kritický rozdiel. Hovoril, že hneď, ako sa dostaneme do tejto extrémnej dlhovej situácie a ceny aktív začnú padať, títo dvaja „veľkí zlí herci,“ to sú termíny, ktoré použil, začnú kontrolovať takmer všetky ostatné ekonomické premenné. Ak sa potom pokúsime reagovať na problém špekulovaním, bude to kontraproduktívne. To je termín, ktorý použil Fisher v jednom zo svojich listov o deficitnom míňaní.

Lacy: Carmen Reinhart a Rogoff napísali list Národnému úradu pre ekonomický výskum s názvom „Rast v čase dlhu.“ Zistili, že po tom, ako dosiahneme 90% dlhu k HDP stratíte 1% zo stredného tempa rastu a dokonca ešte viac z priemerného rastu. Takže je jasné, že dlh hrá v ekonomike veľkú úlohu. Väčšinou to je len mierny faktor, ale dlh sa môže nahromadiť. A akonáhle je nahromadený, má rozhodujúci vplyv. Plus, tento problém nadmerného zadĺženia nevyriešime tým, že sa ponoríme hlbšie do dlhov. A to je problém.

Kate: To je pravda, ale môžeme ho oddialiť.

Lacy: Ide o to, že vlastne ani nezáleží na tom, či používate monetárne nástroje Federálnych rezerv na prinútenie privátneho sektora špekulovať alebo či ste zapojení do deficitných výdavkov na federálnej úrovni, aby ste sa pokúsili o adresovanie nedostatočnosti dopytu. Oba kurzy vás zoberú zlým smerom. To, čo začíname chápať – aspoň pokiaľ ide o vlády, pretože už dlho vieme, že to platí pre privátny sektor – je to, že prichádza zlom v čase, kedy ďalší dlh už nie je k dispozícii. Práve tu sa teraz nachádza mnoho európskych krajín. A pravdepodobne tam smerujeme časom aj my. Ešte tam nie sme, ale smerujeme tam. Na federálnej úrovni sme minuli za posledný rok 3.6 trilióna dolárov. Požičali sme si na to asi 35% a mali sme daňové výnosy na pokrytie okolo 65%. Niektoré európske vlády sa pokúšajú požičať si viac, ako je tento pomer a nedarí sa im to. Reinhart a Rogoff tomu hovoria „bod tresku.“ Ak sa to stane, vaše výdavkové úrovne musia spadnúť do vašich daňových výdavkov. Tam smerujeme, pokiaľ nenapravíme problém. Zrejme sa to ešte znásobí, pretože máme zabudované garantované nárasty v našich záväzkov v sociálnom zabezpečení a Medicare. Preto som ti poslala pasáž z Exorbitant Privilege od Barryho Eichengreena. Je doktorom na Yale University, vyučoval na Harvarde mnoho rokov. V posledných troch rokoch boli federálne výdavky priemerne 25% HDP, čo je najvyššia trojročná perióda od roku 1943-45, kedy sme boli vo vojne. To, čo hovorí doktor Eichengreen je, že bez veľkých štrukturálnych reforiem smerujú federálne výdavky k 40% HDP v rámci 25 rokov.

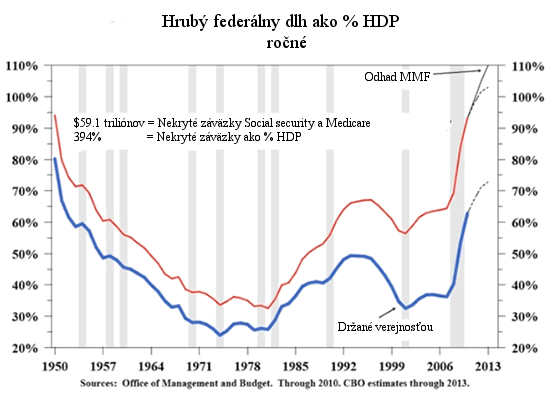

Graf 3: 1950-2013 Hrubý federálny dlh USA ako % HDP

Kate: Iba na základe programov a demografie?

Lacy: Áno. Pre neho to znamená, že súčasné právne predpisy nemôžu ostať bez ujmy a s tým súhlasím. Nemyslím si, že môžeš premiestniť ďalších 15 % bodov HDP na vládu. Neexistuje praktický spôsob, ako by sme to urobili. Ale politický proces nevyzerá, že by chcel v predstihu reagovať, takže je veľmi ťažké si predstaviť, že to bude prospešné.

Kate: Bavme sa o číslach. Prvý graf, čo si mi poslala ukazuje verejný a privátny dlh v USA, blížiaci sa k 400% HDP.

Lacy: Áno, to je konvenčný prístup, používať verejne držaný federálny dlh ako miera vládneho dlhu. Podľa môjho názoru to je nevhodné. Najvhodnejšia miera je hrubý federálny dlh(graf hore).

Kate: A rozdiel je ten, že hrubý údaj zahŕňa dlh, ktorý je držaný na účtoch v rámci vlády?

Lacy: Správne. Ale to, čo hovorí Dr. Eichengreen a s čím aj súhlasím je, že aj keď hrubý dlh nie je dostatočný, pretože sme tiež obdržali 59 triliónov dolárov z nekrytých záväzkov v Social security a Medicare. Spôsobom, ktorým to meriam máme okolo 52 triliónov dolárov súčasného dlhu, verejného a privátneho. 15 triliónov dolárov máme v ročnom HDP. Takže ak nahradíš hrubý vládny dlh za privátne držaný dlh a ak použiješ plány Medzinárodného Menového Fondu na navýšenie v hrubom vládnom dlhu a predpokladáš, že privátny dlh/HDP ostane nízky, v tom prípade mierime k novému dlhovému vrcholu v najbližších rokoch.

Kate: A to nie sme jediný národ.

Lacy: Situácia v Európe je horšia. Dala som dokopy pár grafov a sú zaujímavé; zabralo to aj veľa námahy. Ak sa pozriete na anglický dlh, verejný a privátny, je o 100 % bodov vyšší, ako americký. Japonský dlh sa blíži k 150%. Krajiny európskej menovej únie majú okolo 62 triliónov dolárov v súčasnom dlhu. V ekvivalente HDP však majú iba14 triliónov dolárov. Takže majú okolo 10 triliónov dolárov väčší dlh, ako my a o 1 trilión menej k HDP. Mám aj ďalšiu zaujímavú informáciu: ich nezabezpečené záväzky sa takisto zdajú byť väčšie ako naše. Štúdia vydaná v r. 2009 Freiburgskou univerzitou, avšak založená na dátach roku 2006 s názvom „Penzijné povinnosti vládneho zamestnanca, penzijné schémy a penzijné schémy sociálneho zabezpečenia, fungujúce v krajinách EÚ,“ ktorá bola poverená ECB, aby poukázala na nezabezpečené penzijné záväzky členov eurozóny, ktoré sa vyšplhali na 5-násobok HDP. A to správa pokryla nekryté záväzky v 19 z 27 krajín EÚ – 11 členov menovej eurozóny a 8 nečlenov. Tak, aj Európa má už takisto svoju veľkú krízu, ktorá sa rozvila v 2008. Takže ich nekryté záväzky sú asi 5-násobok HDP, zatiaľ čo v USA to je 4-násobok. Dlhové problémy v Európe sú relatívne vo vysokom štádiu. A takisto ich demografia je omnoho horšia, ako tá naša.

Kate: O čo ide v Európe je jasné.

Lacy: Európania majú dva problémy. Problém č.1, financovali sa krátko. Majú obrovské problémy s rolovaním (pohyb fin. prostriedkov z jednej investície do druhej, pozn. prekl.) a mnoho ľudí čo im požičalo nechce tieto pôžičky rozšíriť. Navyše, títo ľudia čo ich nechcú navýšiť sú žiadaní robiť ešte väčšie navýšenia a tak dlžníci nereagujú tak, ako by mali. Poznáte Johna H. Cochrane? Je to veľmi seriózny ekonóm na University of Chicago. Jeho argument je, že v určitom čase, kedy trhy stratia dôveru vznikne prúd príjmov na platenie dlhu, na obsluhu dlhu a nakoniec sa diskontná sadzba prudko zvýši. To je to, čo sa práve teraz deje v Európe. Možno to, že je vo vážnejšej situácii, nám dáva čas. Ale nezdá sa, že by sme našli politickú vôľu niečo s tým urobiť.

Kate: Určite nie, podľa toho čo sme zatiaľ počuli v kampaniach.

Lacy: Časťou problému je to, že ide o seriózne záležitosti a na ich vyriešenie bude treba veľa obety od veľa ľudí. Preto sa mi páči Eichengreenova kvóta. Ide o to, že nikto nechce úsporné opatrenia. Všetci máme radi dobrý život. Nechceme, aby rástli dane, to je nemilé. Zmeníme benefity zo Social security a Medicare. Znížime výdavky podľa svojho uváženia – aj keď už boli podstatne znížené. Štyri hlavné komponenty federálneho rozpočtu sú sociálne zabezpečenie, Medicare, obrana a dlhové úroky. Ak by sa trhové sadzby nezmenili do konca dekády…

Kate: Zaujímavý predpoklad.

Lacy: Áno, ale pri týchto sadzbách do konca dekády budú tri rozpočtové komponenty sociálne zabezpečenie, Medicare a úrok; to je plán Kancelárie kongresového rozpočtu. Ak udržíme trhový úrok stabilný aj počas roku 2030, dovtedy úrokové platby pohltia 35% rozpočtu. Ak by trhové úrokové miery rástli o 2 % body, pridalo by nám to asi 300 miliárd dolárov nášmu deficitu. Mimochodom preto často počujete, že jedno z riešení je inflácia.

Kate: To je tá ľahšia alternatíva, aspoň politicky.

Lacy: Ale nemyslím si, že to môžeme spraviť, pretože tvoj dlh je 350% HDP. Ak bude rásť inflácia, budú proporčne k tomu rásť aj úrokové sadzby. Takže ak inflácia stúpne o 1%, úroková sadzba stúpne tiež o 1%. Ale tvoj dlh je 350% HDP. Ak stúpne miera inflácie, nedosiahneš ekvivalentný rast v HDP, pretože to čo sme sa naučili je, že veľa ľudí neudrží krok s infláciou. V skutočnosti je to väčšina.

Kate: To nie je dobré, vzhľadom na to, že „99%“ už teraz je dôvodne nepokojných.

Lacy: Presne tak. Videli sme to v roku 2011 v mikrokozme. Fed sa zaoberal kvantitatívnym uvoľňovaním; dočasne zdvihli mieru inflácie, ale hlavným efektom bola redukcia skutočného príjmu. Takže ak chceme ísť cestou inflácie, vzhľadom na dlhové problémy to nebudeme schopní urobiť. Táto ďalšia premenná, výdavkové úroky, proporčne s infláciou vzrastie a HDP nebude schopné držať krok. Mnoho ľudí bude zaostávať a to iba zhorší prerozdelenie bohatstva. Takže inflácia skutočne nie je v danej situácii spasiteľom. Čo nás zase núti k záveru, že jediná cesta je cez úsporné opatrenia, aj keď to nikto nechce.

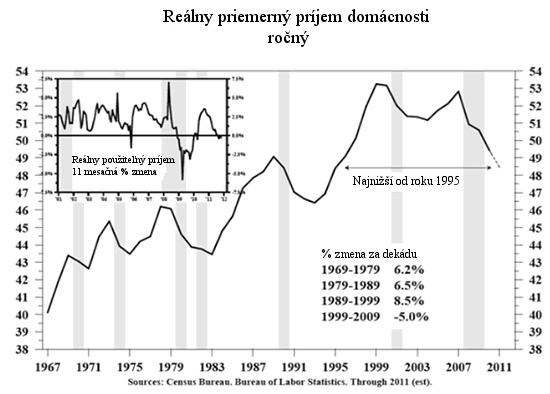

Kate: Predpokladám, že očakávaš tento rok recesiu.

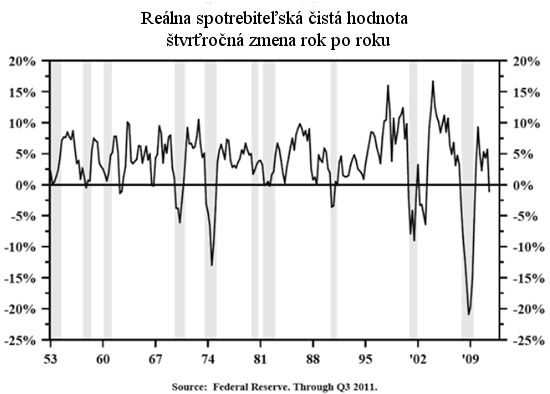

Lacy: Nuž, spotrebiteľské míňanie dramaticky spomalí tento rok. V roku 2011 sme mali prepad v reálnom príjme. HDP rástlo, ale HDP meria míňanie, nie prosperitu. Ako sa často stáva, keď inflácia rastie, domácnosti sa spočiatku snažia udržať si svoj životný štandard. Takže pri rastúcej inflácii a platmi, snažiacimi sa ju dobehnúť(čo sa dialo v 2011)rodiny sa uchýlili k zvýšenému používaniu kreditných kariet alebo k vyberaniu svojich úspor. Ale v prepade v reálnych použiteľných príjmoch roku 2011 sme tiež videli prepad v čistej hodnote. A prepad v reálnej hodnote z roku na rok bol od roku 1969 spájaný so vznikom recesie.

Graf 4: 1950-2011 Reálny priemerný príjem domácnosti USA

Graf 5: 1953-3Q 2011Reálna spotrebiteľská čistá hodnota

Dlhové stimuly až ku kolapsu

Lacy Hunt má úžasne dobré dôvody k tomu, keď hovorí, že pridaním Keynesiánskych stimulov je ekonomika odsúdená k zániku. Ak Bernanke uspeje pri tvorbe inflácie, úrok národného dlhu nás všetkých ukrižuje.

Berte, prosím, na vedomie 100% kryté peniaze. V poslednom čase sa objavilo niekoľko zavádzajúcich článkov, ako zlatý štandard sklamal pri predídení krízy roku 1929.

Takéto články nedokážu zdôrazniť, že vinníkom sú frakčné rezervné pôžičky, ktoré umožňujú rozširovanie úverov a tvorbu viac pôžičiek, ako je peňazí. Riešením je 100% kryté peniaze a koniec frakčného rezervného vypožičiavania.

Fisher a Hunt to vedia, ako aj ekonómovia rakúskej školy.

Nanešťastie vo svojich inflačných prognózach väčšina rakúskych ekonómov berie do úvahy len menovú zásobu a a nie kolaps v úveroch a hodnote úverov v bankových knihách. Viedlo to ku keynesiánskemu, na nervy idúcemu vystatovaniu, ktorí aj tak nemajú potuchu o tom čo sa deje a prečo.

Jednoducho povedané, to čo nemôže byť splatené nebude, dlh sa zrúti späť na udržateľnú úroveň a sľuby, ktoré ľudia očakávajú sa nenaplnia, tak ako sa to práve deje v Európe.

Tento proces je dlhovo deflačným cyklom o ktorom som dlhé roky hovorila.

Zdroj: MISH’S

Facebook komentár