Vládní trh USA s obligacemi je jednou z posledních velkých bublin. Víme to především proto, že nikdo v jakékoliv pozici není ochoten přijmout, možná přesněji není schopen nařídit bolestivé kroky směřující k zaplacení současných a budoucích obligací. Dluhopisy Spojených států nejsou zrovna vychvalované často i pro neekonomické důvody: USA současně tiskne světové rezervní měny, euro je toast, Čínu potřebují k udržení lsti, kterou ničí svou vlastní ekonomiku, USA následuje kroky Japonska, má zbraně atd.

Stačí říct, že existuje taková „nová ekonomika” do které pronikl pojem amerického dluhu. Existuje přesvědčení, a ne zrovna rozdílné od posledního případu velké bubliny, že tentokrát to dopadne jinak. V myslích některých lidí však nejsou šokující úrokové sazby a dramatické vládní zadlužování důvodem obavám, nýbrž k oslavám.

Delong touží po ještě větší bublině!

Brad DeLong je profesorem ekonomie na Kalifornské univerzitě v Berkeley. Je také zastáncem Keynesiánství, který v nedávných měsících opakovaně poukazoval na úrokové sazby USA, jako důkazu svého přesvědčení. Jeho argumentem je, že historicky nízké úrokové sazby pouze poukazují, že USA mohou stále vydávat stupňující se vlny fiskálního stimulu.

„Ohrožuje – li strach na trhu z budoucích schodků veřejných financí – stejně jako teď v Řecku – úrokové sazby z vládního dluhu jsou vysoké a rostoucí. Toto v současnosti není případ Spojených států. Pokud existuje velké množství nezaměstnaných a pokud očekávané deficity nepodrývají důvěru, pak jsou tyto argumenty podloženy v tom směru, že vynaložené zdroje vytvoří nová pracovní místa a dají nezaměstnaným práci.” (Delong)

Prvním problémem s Delongovou teorií je, že se opírá o praktické spojitosti jako je „tržní síla” a „tržní důvěra”. Výraz „tržní důvěra” – pojem, který Delong lehkomyslně a možná také neupřímně používá, není synonymem pro zdravý stav ekonomiky, jak Vám řekne každý ekonom. Koneckonců, tvrdí opravdu, že kdokoliv má více důvěry ve zdraví hospodářství USA než například před 5 nebo 20 lety? Opravdu existuje někdo, kdo věří v tuto myšlenku? Potom tu máme Čínu, která hlasitě vyslovila nedůvěru ve výpůjční politiku USA, přestože jsou nuceni (alespoň) prozatím udržet si USA jako nejdůležitějšího obchodního partnera. Dalším příkladem je FED, který prohlásil, že doposud nemá žádnou důvěru v oživení hospodářství USA. Otázkou je, v jakém bodu by lidé jako Delong přiznali, že nákupy FEDu maskují absolutní nedostatek důvěry v ekonomiku Spojených států – 1 bilion, 2 nebo 3 biliony dolarů? ….

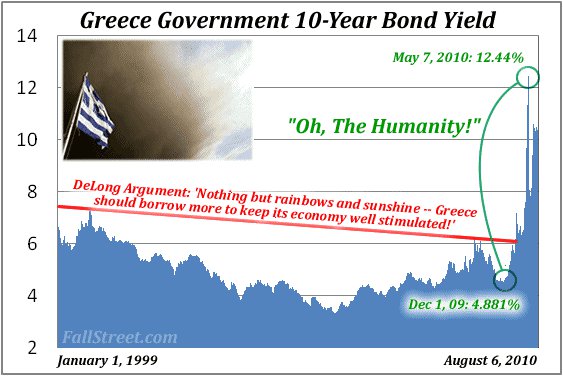

A konečně je zde otázka Řecka. Delong a jemu podobní se vyhýbají řeckému precedensu, když odůvodňují nízké úrokové sazby Spojených států. Samozřejmě, že se zmínil o Řecku v tom smyslu, že „nejsme jako Řecko!”. Ano, má pravdu, ale jen pokud porovnáváme tyto dva subjekty dnes. Nicméně pokud je srovnáme v delším časovém horizontu, začíná toto srovnání vypadat méně přitažené za vlasy. Zejména v tom, jak rychle rostl debakl Řecka po tom, co snížilo úrokové sazby.

To, že ohromujíci růst o 756 bps z dluhopisů v Řecku vypovídá, že důvěra není zcela zmařena, ale prostě se hroutí. Na poslední špičce jde vidět, jak se zvýšila úroková sazba během jednoho měsíce, kterou bude muset Řecko zaplatit – a to dokonce o 86%. Tato lekce poukazuje na to, jak stezka úrokových sazeb může situaci náhle změnit. Abychom byli spravedliví, existují odůvodněné důvody k zamyšlení, že úrokové sazby Spojených států zůstanou na nízké úrovni i v budoucnu. Ale pokud činíme takové spekulace, je důležité vzít na vědomí, že trh s obligacemi USA, který funguje na základě investiční racionality. Americkým dluhopisům byla přirazena vyšší nežli tržní síla. Tato síla se živí (jako v každé bublině) více strachem než posilováním vnitřní hodnoty. Jakmile tato bublina praskne, bude Delong i nadále vypadat jako talentovaný prorok. Avšak to, zda tato bublina a zároveň s ní Delongova teorie o ustavičných vládních výpůjčkách praskne za 2 roky nebo 20 let, je jisté, že důsledkem bude přetvoření celosvětového finančního systému.

Zdroj: FallStreet

Facebook komentár