V súčastnosti to vyzerá tak, že globálna ekonomika sa nachádza v pozitívnom spáde, avšak v budúcnosti môže prekvapiť. Ale to neznamená, že svet je teraz bez rizík. Hoci správy boli posledné 4 mesiace nesmierne pozitívne, ekonomika stále čelí protivetru. Zlou správou je, že globálna ekonomika pokračuje v zažívaní nerovnováh, ktoré ohrozujú udržateľnosť oživenia. Takže začnime so zlými správami:

PCE – hoci spotrebiteľské výdavky zaznamenali v posledných mesiacoch ostrý nárast, dlhodobá perspektíva ukazuje, že americký spotrebiteľ ostáva slabý. Výdavky osobnej spotreby okrem jedla a energie sa nachádzajú na absolútnom minime, čoho výsledkom je rekordná výrobná medzera. Vzniká riziko, že rast v nasledujúcich rokoch ostane oveľa nižší ako by mal byť, aby pomohol prekonať enormný nedostatok rastu pracovných príležitosti . Je to ďalším potvrdením desinflačného prostredia, v ktorom sa nachádzame a odhaľuje nevídanú slabosť amerického spotrebiteľa:

Graf: 1960-2011 Výdavky osobnej spotreby v USA

Ceny ropy – Nárast ceny ropy o 15 $ môže potenciálne zrezať 1% z HDP USA. Zatiaľ čo globálna ekonomika pokračuje v náraste, zväčšujúcim sa problémom sa stáva nedostatok energie. Goldman Sachs plánuje, že cena ropy bude v rok 2012 105 $, ale rastúca inflácia v Číne a večné uvoľňovanie Fedu má potenciál vytvoriť podobné ovzdušie ako v roku 2008, keď ceny ropy stúpli v nasledujúcich rokoch a ekonomickému rastu opäť raz zabráni zjav veľmi slabého spotrebiteľa rozvinutých krajín.

Graf: 1947-2011 Cena ropy WTI

Sentiment – sentiment urobil v posledných mesiacoch pozoruhodný návrat. Zatiaľ čo istota je zdravou súčasťou každého udržateľného býčieho trhu, je dôležité aby investori neboli príliš euforickí. Takéto interpretácie založené na sentimente zvyšujú riziko nezdravej úrovne optimizmu. Krátkodobé pocity sú šialene optimistické. Aj keď to nie je potvrdené dlhodobejšími pocitovými interpretáciami, je dôležité, aby každý udržateľný býčí trh ostal zmierňovaný hojnou dávkou skepticizmu. Súčasné krátkodobé pocitové interpretácie svedčia o nezdravej úrovni optimizmu.

Graf: 2008-2011 Investorské očakávania týkajúce sa býčieho trhu

Ceny domov – Hodnoty domov v USA sú v procese dvojitého ponorenia a javia sa byť zraniteľné v niekoľkých regiónoch po celom svete. Ako najväčšia súčasť americkej spotrebiteľskej bilancie má toto zdvojnásobenie poklesu potenciál zanechať závažné stopy na ekonomike. Aj keď neverím, že existuje značné zníženie národných cien domov, je tu reálne riziko, že rastúce úrokové sadzby, pokračujúci oddlžovanie sa a problémy so zásobovaním budú aj naďalej vyvýjať negatívny tlak na ceny. Prekročenie poklesu nemôže byť úplne vylúčené a problémy v Austrálii, Veľkej Británii, Kanade a Číne by mali byť podrobne monitorované.

Graf: 2000-2011 Index cien domov podľa S&P

Inflácia v Číne – podľa mňa neexistuje žiadne väčšie riziko v globálnej ekonomike ako nerovnováhy, ktoré sa objavujú v čínskej ekonomike. Globálny rozvoj sa stal nepríjemne závislý na Číne. Nanešťastie, ich centrálni bankári boli primárne vzdelávaní tými istými učebnicami západného sveta, ktoré prispeli k mnohým problémom rozvinutého sveta. Hlavným rizikom je zlyhanie Číny konať aktívnym spôsobom a riziko tvrdého pristátia. S vlažným oživením rozvinutých krajín by to mohlo iste spôsobiť dominový efekt po celom svete. Inflácia v Číne súčasne nie je na takej úrovni, ako sme to zažili v rokoch 2007/2008, ale bolo by rozumné, aby sa Čínania zaoberali týmto problémom skôr, ako to spôsobí výrazné problémy.

Graf: 2000-2011 Miera čínskej inflácie

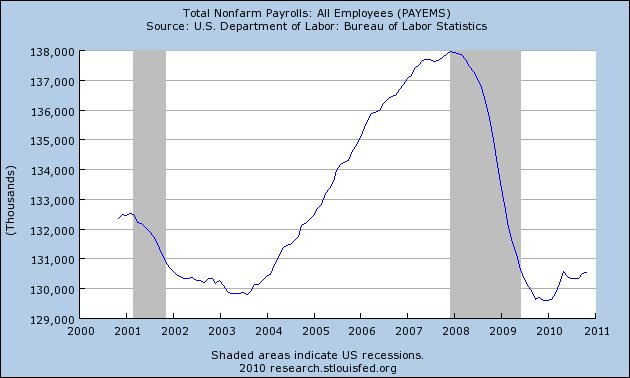

Trh práce – Nedávne trendy na trhu práce ukazujú na rast pracovných miest v roku 2011. Zahliadli sme prudký pokles neúspešných žiadosti o prácu, zvýšenie pracovných miest a zvýšenie firemných tržieb. Tento jediný impulz nárastu príjmov by mal znížiť medzeru v ekonomike a pomôcť firmám využiť ich činnosť v záujme zarábať na zvýšenom dopyte.

Graf: 2001-2011 Celkové mzdy zamestnancov v nefarmárskom sektore

Zisky firiem – Prostredníctvom globálnej diverzifikácie a pozoruhodnému riadeniu bilancií americké firmy sotva stratili postup počas veľkej recesie. Nakoniec, to je najdôležitejšia súčasť býčieho trhu v súčasnom ekonomickom ovzduší. Zisky sa nachádzajú v rekordnom maxime a to dáva firmám pružnosť pri riadení rozdielnej obnovy. Toto má potenciál rozrastať ako firmy utrácajú, investujú a nakoniec prispievajú čoraz viac k oživeniu.

Graf: 1947-2011 Firemné zisky po zdanení

Spotrebiteľské úvery – Hoci úroveň spotrebiteľského dlhu ostáva extrémne vysoká a bilančná recesia pretrváva, je možné pozorovať, že sa spomaľuje tempo zadĺžovania sa spotrebiteľov. Aj keď zadĺženosť amerických spotrebiteľov dlhodobo predstavuje negatívum, krátkodobo môže prispieť k ekonomickému rastu.

Graf: 2000-2011 Celková spotrebiteľská zadĺženosť

Žiadna úspornosť – Počas roku 2010 som bol najviac znepokojený tým, že americká vláda by mohla spraviť chybu v snahe vyrovnať rozpočet. Bol to klasický japonský scenár alebo scenár roku 1937, keď vláda zastavila výdavky a vrhla ekonomiku späť do recesie počas bilančnej recesie. Ako som to minule ukázal v analýze sektorových bilancií, v súkromnom aj verejnom sektore je nemožné súčasnu znížiť zadĺženosť bez toho, aby došlo k ekonomickému poklesu. V čase bilančnej recesie to má potenciál spôsobiť ekonomike závažnú a trvalú škodu. Súčasný deficit štátneho rozpočtu 1,3 biliónov dolárov je jasný znak toho, že bude aj naďalej pomáhať slabému súkromnému sektoru. Pre americkú ekonomiku je to veľmý pozitívny vývoj, keďže sa tu nachádza nízka miera inflácie a žiadne riziko insolventnosti. Nestáva sa z nás Grécko. Druhá veľká depresia, ktorej sa toľkí obávali (a ktorá, ako som hovoril, nikdy nepredstavovala riziko) môže byť takmer isto vylúčená z komentára.

Graf: 1990-2011 Federálny prebytok alebo deficit v USA

Očakávania – Ako som to už prejednal, v každom zárobkovom období od začiatku roka 2009 tu bolo a naďalej pretrváva rozdielnosť medzi firemnými príjmami a očakávaniami Wall Street. Môj koeficient očakávaní meria silu firemných ziskov v porovnaní so širokým súborom očakávaní. Tento dynamický, prezieravý a intuitívny indikátor pokračuje ukazovať ovzdušie, ktoré si Wall Street neuvedomuje.

Graf: 2009-2010 Koeficient očakávaní

Čerešničkou na torte, pokiaľ ide o býčie a medvedie trhy, je FED. Tento bonusový graf ukazuje súčasnú situáciu dlhopisov FEDu. Ako je vidno, trh neočakáva nárast úrokovej sadzby v roku 2011. V dohľadnej budúcnosti je FED na nule a má potenciál byť rovnako býčí ako aj medvedí. V blízkej budúcnosti je Bernankov krok znamením, že FED ostane aj naďalej veľmi uvoľnený a dá sa smelo povedať, že je to zavádzajúci pokus vzbudiť dôveru v trhy. Avšak z dlhodobého hľadiska je to iba predĺžovanie defektnej politiky Alana Greenspana a je to ďalší znak toho, že americkej ekonomike aj naďalej dominuje chybná monetárna ekonomika a nesprávne ekonomické stratégie.

Zdroj: Pragmatic Capitalism

Facebook komentár