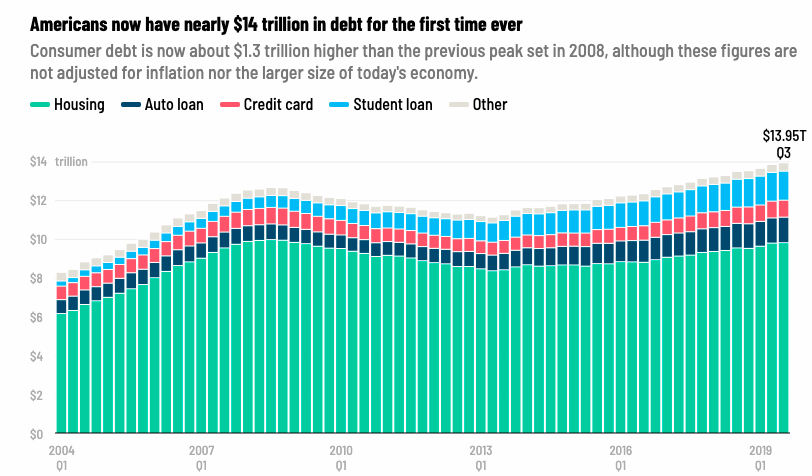

Americké domácnosti v súčasnosti držia rekordných 14 biliónov dolárov v oblasti hypoték, kreditných kariet, študentských pôžičiek a iných foriem dlhov.

Zadlženie domácností v treťom štvrťroku vzrástlo o 0,7%. Federálny rezervný úrad v New Yorku uviedol, že pokračovanie v päťročnom stúpaní je podporované nízkou nezamestnanosťou, silnou dôverou spotrebiteľov a lacnými nákladmi na pôžičky.

Spotrebiteľský dlh je v súčasnosti o 1,3 bilióna dolárov vyšší ako predchádzajúci vrchol stanovený v roku 2008, hoci tieto údaje nie sú upravené o infláciu ani väčšiu veľkosť aktuálnej ekonomiky. Dlh domácností sa vyšplhal zhruba o 25%, z minima dosiahnutej po recesii, kedy bol na hodnote 12,7 bilióna dolárov.

Hypotéky zostávajú najväčšou časťou dlhov Američanov a predstavujú 9,44 bilióna dolárov. Podľa NY Fed je to od konca druhého štvrťroka o 31 miliárd dolárov viac, alebo o 0,3%.

Študentské pôžičky sa rozšírili o 1,4% na 1,5 bilióna dolárov, zatiaľ čo dlh z kreditných kariet sa v treťom štvrťroku zvýšil o 13 miliárd dolárov.

Súvisiace: Zahraničné investície v USA, ktoré sú hnacou silou pracovných miest, klesajú

Všetky tieto pôžičky, najmä kreditné karty a hypotéky, podporujú spotrebiteľské výdavky – najväčšiu časť modernej ekonomiky USA. Tento dlh sa však budú musieť splácať aj pri nasledujúcej recesii, keď sa nezamestnanosť navýši.

Predseda Federálneho rezervného systému Jerome Powell v stredu varoval, že dlh firiem sa nachádza na „historických maximách“, ale naznačil, že sa netýka pôžičiek spotrebiteľov.

Graf: 2004-2019 Dlh amerických domácností podľa kategórií

Powell pred zákonodarcami na Capitol Hill uviedol: „Pomer pôžičiek domácností k príjmom je nízky v porovnaní s úrovňou pred krízou a v posledných rokoch postupne klesá.“

Peter Boockvar, hlavný investičný riaditeľ spoločnosti Bleakley Advisory Group, sa však v stredu spýtal klientov poznámku, či je najlepším referenčným bodom obdobie polovice 20. rokov, čo predstavuje obdobie poznačené historickou bublinou v oblasti bývania. Boockvar poznamenal, že dlh domácností v pomere k príjmom zostáva „výrazne nad“ úrovňou 80. a 90. rokov.

Americká ekonomika je však stále oveľa väčšia ako v predchádzajúcich desaťročiach, čo znamená, že pravdepodobne zvládne vyšší objem dlhov.

Podľa údajov Federálneho rezervného úradu v St. Louis bol pomer zadlženosti domácností k HDP počas druhého štvrťroka na hodnote 76%. To je výrazne pod nedávnym maximom na úrovni takmer 100% v roku 2009.

Lacné peniaze povzbudia väčší objem pôžičiek

Náklady na prijaté úvery a pôžičky sa v posledných mesiacoch znížili, pretože Fed znížil úrokové sadzby už v troch stretnutiach za sebou rade, aby bojoval proti spomaleniu hospodárstva doma aj v zahraničí. Tieto zníženia sadzieb pre domácnosti a podniky zlacňujú požičiavanie a refinancovanie existujúceho dlhu. Tieto lacné peniaze v konečnom dôsledku môžu ešte pomôcť vo väčšej miere navýšiť americký dlh.

Donghoon Lee, ktorý je ekonómom New York Fed vo vyhlásení uviedol: „Údaje naznačujú, že domácnosti na zabezpečenie úverov využívajú prostredie s nízkymi úrokovými sadzbami.“

Boockvar ďalej poznamenal, že počúvanie Powellových vyjadrení o zvyšovaní amerického súkromného dlhu je „ako vypočuť barmana, ktorý rozdával nápoje celú noc, a potom sa pýtal, prečo je každý na konci večera opitý“.

Dobrou správou je, že menej Američanov žiada o bankrot.

NY Fed uviedol, že v priebehu tretieho štvrťroka sa k problémovému splácaniu úverov pridalo približne 186 000 spotrebiteľov. V tom istom období roka 2018 to bolo 215 000.

Napriek historicky nízkej nezamestnanosti však NY Fed uviedol, že miera problémov so splácaním sa zhoršila. Ku koncu tretieho štvrťroka bolo nesplácaných 4,8% dlhu, zo 4,4% ku koncu druhého štvrťroka. Dlh predstavuje hodnotu 667 miliárd dolárov, vrátane 424 miliárd dolárov, ktoré sú vo vážnej delikvencií – kategória, ktorá zahŕňa dlh, ktorý má oneskorenie v splatnosti najmenej 90 dní.

1,5 bilióna dolárov vo forme študentského dlhu

Študentský dlh je naďalej problémovou oblasťou.

Podľa NY Fedu, zhruba 11% z 1,5 bilióna dolárov vo forme amerického dlhu študentov bolo v delikvencií alebo nesplácaná viac ako 90 dní. To je pre každý typ pôžičky najviac a je takmer dvojnásobok v porovnaní s rokom 2004, odkedy pochádzajú prvotné údaje merania.

Výskum ukazuje, že rasa môže zohrávať svoju úlohu.

Súvisiace: Americkí finanční riaditelia sa pripravujú na recesiu do roku 2020

Ekonómovia NY Fedu zistili, že problémy s nesplácaním v oblastiach s čiernym obyvateľstvom sú v porovnaní s bielou väčšinou dvojnásobné. Povedali, že tieto „boje o splácanie“ poukazujú na dôležitosť rozdielov v príjmoch medzi dlžníkmi v rôznych oblastiach.

Úroky kreditných kariet nedávno dosiahli 17% – najvyššia úroveň za posledných 25 rokov, čo z tohto dôvodu predstavuje mimoriadne nákladnú formu pôžičiek. Časť tohto nárastu bola vyvolaná tvrdou konkurenciou, s cieľom prilákať dlžníkov cez odmeny.

( AK by niekoho bavili preklady podobných “finančných článkov” pre komunitný projekt, nech sa Nám ozve na Facebook do správy )

Zdroj: WSJ, BLoomberg

Facebook komentár