Akcie spoločností z oblasti zlata sa historicky radia medzi najnestabilnejšie triedy investičného majetku. Počas akejkoľvek danej doby jedného roka, pre zlato nie je nezvyčajný pohyb ani plus alebo mínus 38 percent. Toto DNA volatility je o približne trojnásobné ako u prútov zlata, ktoré má ročnú volatilitu približne 13 percent.

Aj napriek tejto volatilite, náš výskum naznačuje, že investori môžu využiť akcie zlata na zvýšenie výnosov bez pridávania rizika do portfólia.

V roku 1989, profesor financií Jeffrey Jaffe z Wharton School ukončil akademickú štúdiu, ktorá ilustrovala efekty diverzifikácie portfólia do akcií zlata. Jaffova pôvodná štúdia pokrývala obdobie od septembra 1971, potom ako prezident Nixon ukončil konvertibilitu medzi zlatom a dolárom, až do júna 1987.

Počas doby Jaffeho štúdie bola priemerná mesačná návratnosť pre S&P 500 Index 0,89 percent. Akcie zlata, merané Toronto Stock Exchange Gold and Precious Minerals Total Return Index, zmenené na americké doláre, mali o poznanie lepšiu výkonnosť, s priemernou mesačnou návratnosťou vo výške 1,42 percenta.

Na stranne risku, akcie zlata mali vyššiu volatilitu (merané štandardnou odchýlkou) ako S&P 500. Avšak Jaffe zistil, že kvôli ich nízkej korelácii voči americkým akciám, pridanie malého percenta akcií súvisiacich so zlatom k diverzifikovanému portfóliu mierne znížilo celkové riziko.

Aktualizovaná verzia Jaffeho výsledkov

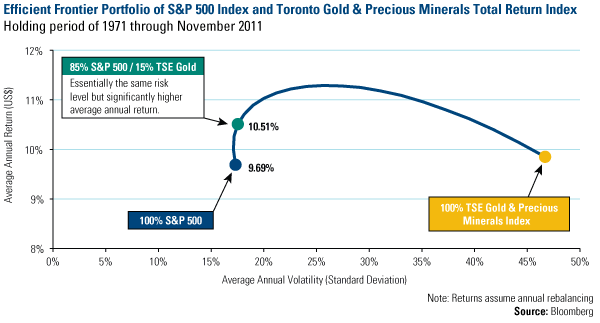

V Grafe: Výkon portfólia Indexu S&P 500 a Toronto Gold & Precious Minerals Total Return Index, doba držania od 1971 do novembra 2011

Pre nájdenie optimálnej alokácie portfólia medzi akcie zlata a S&P 500, efektívna hranica znázorní rôzne portfólia, v rozpätí od 100 % alokácie na americké akcie (S&P 500) až po žiadne alokácie na akcie zlata a postupne zvyšuje podiel akcií zlata za súčasného znižovania alokácie na americké akcie.

Predpokladajúc, že investor balansoval ročne, náš výskum zistil, že portfólio, ktoré má 85 percentnú alokáciu na S&P 500 a 15 percentnú alokáciu na aktíva zlata malo v podstate rovnakú volatilitu ako S&P 500 (horizontálna os) avšak dávalo vyššie výnosy (vertikálna os). Inými slovami, pridanie malej alokácie na akcie zlata zvýšilo výnosy portfólia bez zvýšenia jeho volatility.

Od septembra 1971 do novembra 2011 mal S&P 500 9,96 percentnú ročnú návratnosť. 15 percentná alokácia na zlaté aktíva a 85 percentná alokácia na americké akcie s ročným rebalansovaním pre zachovanie alokácie by priniesla v priemere ďalších 0,82 % ročne.

Koľko je 0,82% ročne?

Ako ilustráciu použijeme hypotetickú investíciu 100 USD. 100 dolárová investícia do akcií zlata v roku 1971 by na konci novembra 2011 narástla na takmer 5,100 USD, zatiaľ čo rovnaká suma v S&P 500 by mala hodnotu približne 4,800 USD.

Ale pozrime sa čo by sa stalo, ak ich skombinujeme. Predpokladajúc rovnakú priemernú ročnú návratnosť od roku 1971 a ročné rebalansovanie počas 40 rokov, hypotetická investícia 100 USD v portfóliu s 15 % akciami zlata by mala hodnotu približne 6,600 USD. To je o 37% viac ako 4,800 USD za portfólio investované len do S&P 500, prakticky bez pridania akéhokoľvek zisku.

U.S. Global Investors neustále navrhujú alokovanie až do výšky 10% zlata v portfóliu, tak sme sa pozreli na výnosy pre investorov aj na tejto hladine. V dolároch, hypotetická investícia 100 USD v 90-10 portfóliu by počas nasledujúcich 40 rokov (predpokladajúc ročné rebalancovanie) narástla na 6,022 USD, v porovnaní s 4,820 USD za portfólio investované výlučne v S&P 500.

A ak sa pozrieme na efektívnu hranicu v diagrame, portfólio balansované 10% akciami zlata a 90% S&P 500 takisto historicky zvýšilo návratnosť bez pridanej volatility.

Viac ako dve dekády a mnoho zvratov šťasteny prešlo od publikovania Jaffeho štúdie, avšak náš ďalší výskum ukazuje, že vzťah medzi zlatom, vysokou návratnosťou a volatilitou zostal nezmenený počas posledných štyroch desaťročí.

Ak ste ešte neurobili svoje ročné rebalansovanie, toto môže byť vhodná chvíľa pre rebalansovanie vášho portfólia akciami zlata.

Zdroj: U.S. Global Investors

Facebook komentár