Odkedy zlato prestalo byť menou, vzrástlo na hodnote v priemere o 75%…

Takže, zlato je v súčasnosti na hodnote “fair value”, hovorí Bill Bonner dlhoročný fanúšik zlata a môj bývalý šéf a spolupáchateľ v jednej osobe v londýnskej centrále The Daily Reckoning.

Nie, on ešte nebude predávať … ak vôbec niekedy… hovorí Bill. Avšak obrovské podhodnotenie zlata spred dekády už zjavne pominulo. Investori dychtiaci po hodnote sa dočkali svojho “návratu k strednej hodnote”, a to dokonca vo forme 400% ziskov. Ako spomína Bill vo svojom často opakovanom príklade, to, čo si môžeme kúpiť za uncu zlata v súčasnosti, t.j. v druhej polovici roka 2010, sa rovná, či dokonca prevyšuje v cene to, čo sme si za ňu mohli kúpiť pred 2000 rokmi – t.j. kvalitný odev.

Od tohto bodu je to už len „špekulácia“.

Odhliadnime od skutočnosti, že v období, keď sa narodil Kristus, všetko oblečenie bolo ručne strihané a šité lokálne… v porovnaní so súčasnou situáciou, keď je zliepané najlacnejšou pracovnou silou na svete na mieste vzdialenom štyri až osem tisíc míľ. Navyše, vhodný odev pre návštevu kolesea alebo agory by musel byť urobený na mieru… a dnešní špičkoví krajčíri by si minimálne v Londýne alebo New Yorku zapýtali omnoho viac ako $1240, ktoré by ste získali predajom unce zlata za súčasnú spotovú cenu.

Nič z tohto neberme do úvahy, pretože Billovo tvrdenie opäť raz udrelo klinec po hlavičke…

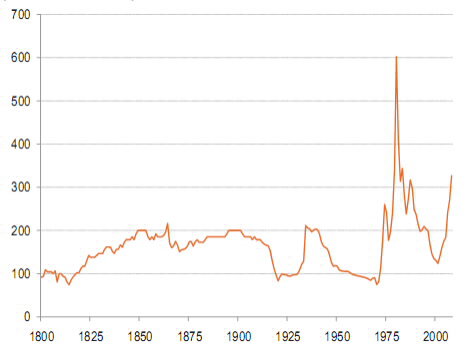

Graf: Kúpna sila zlata v USA, 1800-2008 (index, 1930=100)

Zlato doslova kričalo “kúp ma” na začiatku posledného desaťročia, keď sa prepadalo k svojim minimám – v reálnych cenách – a to už od začiatku 70.rokov, ako môžete vidieť na horeuvedenom grafe (za ktorý vďačíme World Gold Council a bol vyňatý z neporovnateľnej štúdie Roya Jastrama The Golden Constant).

Avšak “Každému to bolo jedno! Nikoho to nezaujímalo!” ako na mňa ku koncu minulého roku kričal jeden (veľmi opitý) londýnsky dealer. “Posielal som e-mailom vtipy, linky na porno stránky, čokoľvek, len aby som klientov presvedčil, aby si ten e-mail prečítali, a aby som v ňom mohol zopakovať tri jednoduché slová: “Teraz kúpte zlato!”

“Avšak, nezaujímalo ich to… ani neviem, či sa pozreli na to porno…”

Na druhej strane, dnes sa ani nemôžete poriadne pohnúť, lebo všade sú nervózni investori a býčie hedge fondy hrnúce sa do zlata. Alebo aspoň tak to prezentujú médiá. Noví dealeri zlata, onlineoví aj na Wall Street, medzičasom rastú ako huby po daždi, aby polapali tieto “maloobchodné doláriky”, a už sa to dostalo tak ďaleko, že majú aj vlastný ekonomický kalendár (letný útlm, požatevné festivaly v Indii, kvartálne dáta World Gold Council , koncoseptembrová každoročná Central Bank Gold Agreement – Dohoda o zlate medzi centrálnymi bankami). Všade, kam sa pozriete, jediná debata, ktorá stojí za to je, že “Musí ísť o bublinu, a teda kedy praskne?” Avšak, o tomto sa diskutuje už viac ako dva roky.

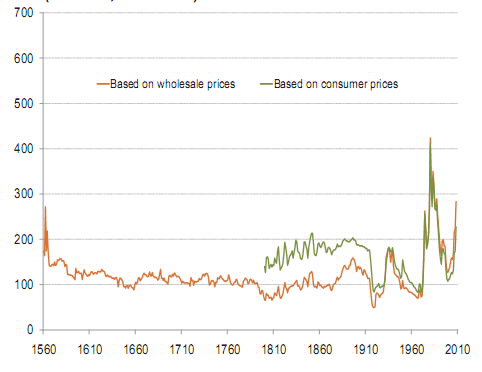

A čo sa týka toho blbého kusu kovu, áno, priťahuje stále nové peniaze, čím sa jeho kúpna sila stále viac a viac približuje k významnému maximu roku 1980. Avšak, znovu sa pozrite na horeuvedený graf. Keďže, i keď Roy Jastram videl “zlatú konštantu” v jeho časovom rade amerických dát trvajúcom dve storočia (a štyri storočia v prípade britských cien zlata), krátkodobá volatilita je ohromujúca. A to predovšetkým odkedy zlato prestalo byť menou pred 39 rokmi, a namiesto toho bolo degradované na úroveň obyčajných čačiek a zberateľských predmetov.

Graf: Kúpna sila zlata v Anglicku/UK, 1560-2008 (index 1930=100)

“Vo svetle toho, čo by sme si za zlato mohli kúpiť, sa nám nezdá, že by bolo podhodnotené,” píše Bill Bonner. “Čo sa podľa nás najviac blíži pravde je, že zlato je teraz správne ocenené.”

“A teda, výnos zo zlata je teraz odlišný. Je špekulatívny, a nepredstavuje nárast vnútornej hodnoty. Nemôžeme očakávať, že zarobíme, keď budeme čakať, že sa cena kovu vráti na svoju strednú hodnotu, keďže tam už je.”

Avšak, aká je stredná hodnota kúpnej sily zlata? Je to “zlatá konštanta” Jastramovho neporovnateľného výskumu? Podľa nášho názoru, tu v BullionVault, kúpna sila zlata prudko vzrástla odkedy USA už úplne prestali predstierať, že majú zlatý štandard, a zaviedli plávajúci výmenný kurz doláru v auguste 1971. V porovnaní s prvými siedmymi desaťročiami 20.storočia sa v skutočnosti reálna kúpna sila zlata v priemere dostala na úroveň vyššiu o viac ako 75%. To sa zdá zvláštne. Pretože, keď zlato prestalo byť platidlom, čím mu ostala už len dekoračná funkcia, stalo sa ešte hodnotnejším. A i keď sa jeho kúpna sila zdala “konštantná” počas dlhšieho historického obdobia z pohľadu Roya Jastrama v roku 1977 (tak ako z podhľadu fanúšikov zlata o 20 rokov neskôr), jeho užitočnosť sa v skutočnosti zmenila.

Zlato sa stalo užitočnejšie ako nástroj uchovávania kúpnej sily i napriek tomu, že už nebolo platidlom. Či skôr práve preto, že už nebolo platidlom v období na začiatku 70.rokov, keď John Ehrlichman, asistent Richarda Nixona, zjavne povedal guvernérovi Fed-u Charlesovi Pardee, “Každé ráno, keď sa pozriete do zrkadla, chcem, aby ste sa zamysleli, “Čo dnes spravím pre to, aby som zvýšil ponuku peňazí?””. Povojnová ekonomická politika Západu bola mátaná Veľkou hospodárskou krízou, a teda bola postavená na strachu, že pokiaľ peniaze nebudú strácať svoju hodnotu, spotreba a predovšetkým rast investícií sa zastavia.

Bez postrčenia inflácie by kapitál ostal bez zmeny – v peňaženkách, vo vreckách a na vkladných knižkách, keďže jeho kúpna sila by bola uchováná do budúcnosti. Sporitelia by teda mohli míňať (alebo aj nie) podľa vlastného uváženia namiesto toho, aby boli prinútení zameniť alebo zhodnocovať svoje peniaze, a aby tak zvyšovali alebo udržali ich súčasnú hodnotu. Devalvácia ich peňazí by naopak prostredníctvom pretrvávajúcej (a zjavnej) inflácie vyhnala sporiteľov do obchodov a do kancelárií akciových brokerov. A tak sa zrodili dnešné ciele pretrvávajúcej (a zjavnej) inflácie.

“(Harvardský profesor) Kenneth Rogoff navrhuje, aby USA využili nárazovú infláciu, aby sa dostali z depresie,” píše princetonský profesor Paul Krugman. “Súhlasím … (ale) ak majú centrálne banky dosiahnuť svoj cieľ, tak jedine dôveryhodným zaviazaním sa k inflácii v priebehu značne súvislého obdobia…(nie Rogoffove) dva alebo tri roky mierne zvýšenej inflácie.”

V skratke, útok na peniaze podľa Billa Bonnera. Za touto hranicou je zlato špekuláciou, ale len špekuláciou o akademikoch, ktorí primäli svojich insiderov (či už Mervyna Kinga v Londýne alebo Bena Bernankeho vo Washingtone), aby aplikovali ich najnovšiu divokú schému – masívnu infláciu nových peňazí.

Ako bude ocenená funkcia zlata ako uchovávateľa skutočnej hodnoty, ak … keď uspejú?

Zdroj: BullionVault

Facebook komentár